Содержание финансового плана в бизнес плане. Центральное место финансов в бизнес-планировании

Финансовый план бизнес плана: как проводить расчеты для анализа финансового положения предприятия + формулы для расчета эффективности + 3 этапа расчета рисков.

Бизнес должен приносить деньги. Это неписаное правило для всех предпринимателей.

Но не всегда мы получаем то, что хотим. В силу некоторых обстоятельств, уровень дохода может резко упасть.

Финансовый план бизнес плана направлен не только на выявление дыр в проекте , он дает возможность провести коррекцию деятельности на 1 – 5 лет вперед.

Что собой представляет финансовый план бизнес плана?

Чтобы понимать, какова должна быть структура этой составляющей бизнеса, разберемся, что же такое финансовый план. Какие цели и задачи вы должны преследовать для улучшения собственного проекта.

Финансовый план

– приоритетный раздел как для нового предприятия, так и для ветеранов рынка.

Отображает всю деятельность в цифрах, помогая повысить рентабельность и скорректировать, в случае необходимости, приоритеты развития.

Весьма нестабильный рынок заставляет экспертов при анализе бизнеса обращать внимание не только на математические подсчеты потенциальных доходов компаний.

В расчет берется уровень спроса и социальная составляющая сферы деятельности, в которой происходит её развитие.

Высокая конкуренция на рынке, постоянный рост цен на сырье, истощение источников энергии – все это влияет на экономическую составляющую в развитии бизнеса. под влиянием всех этих факторов бывает очень затруднительно.

Цель финансового плана – держать под контролем уровень между прибылью и тратами организации, чтобы владелец оставался всегда в плюсе.

Для достижения положительных результатов необходимо в обязательном порядке выяснить:

- размер денежных средств на снабжение процесса производства сырьем без потери в качестве;

- какие у вас есть варианты инвестирования и насколько они выгодны;

- перечень всех трат на материалы, оклады работникам фирмы, рекламную компанию продукта, коммуналку и другие нюансы по обеспечению;

- каким образом достичь высоких показателей прибыльности вашего бизнес-проекта;

- лучшие стратегии и методы повышения инвестирования;

- предварительные результаты по деятельности предприятия на срок более 2-х лет.

Итогом стараний будет эффективный инструмент по управлению вложениями, что даст понять инвесторам насколько ваш бизнес стабильный и прибыльный.

Обязательная отчетность в разделах финансового плана для бизнес плана

Чтобы правильно прогнозировать финансовое развитие организации, необходимо отталкиваться от текущих показателей — этим вопросом занимается бухгалтерия.

Продемонстрировать все нюансы экономического положения предприятия помогут 3 формы отчетности. Разберем более детально каждую из них.

Форма №1. Движение средств

Следуя приказу №11 Министерства Финансов РФ, каждая организация, ведущая финансовую деятельность, обязана через бухгалтерию ежегодно предоставлять отчет по движению средств.

Исключениями являются мелкий бизнес и некоммерческие организации – их анализ деятельности может быть проведен и без него.

Финансовый план бизнес плана составить правильно без такой отчетности практически невозможно.

Документ отображает перемещение денежных потоков внутри организации на протяжении определенного времени – что весьма важно знать для анализа состояния компании.

Отчет позволяет:

- найти дыры в финансировании и закрыть их, не прибегая к остановке производства;

- при прогнозировании в будущем использовать достоверную информацию по финансовому состоянию предприятия;

- предвидеть дополнительные статьи расходов и выделить на них часть финансирования заранее, чтобы избежать проблем в будущем;

выявить статьи расходов, что являются излишними.

Таким образом, появятся лишние деньги, которые можно направить в нужное русло;

выяснить, насколько бизнес окупается.

Вы сможете определиться, какое направление будет приоритетным на ближайшие 1-2 года. Где требуется дополнительное инвестирование, а что и вовсе стоит прикрыть.

Форма №2. Доходы и расходы организации

Дает возможность увидеть потенциальную прибыльность предприятия при финансировании различных направлений деятельности.

В документе фиксируются все расходы на ведение бизнеса. Существуют упрощенная и полная формы подачи информации.

Упрощенная форма содержит:

- прибыль без учета налога на добавленную стоимость и акцизов;

- траты на техническое обеспечение предприятия и себестоимость товара;

- процентная ставка к уплате налоговикам и другие траты/доходы организации;

- чистый доход/убыток за календарный год.

Цель использования этого документа, когда вы составляете финансовый план бизнес плана – выявить потенциально прибыльные направления, которые стоит развивать в будущем.

Составляя прогноз учитывайте:

- возможный объем продаж товара;

- дополнительные траты на производство, в силу непостоянности финансового рынка сырья и услуг;

- сумму постоянных затрат на производственную составляющую.

Ведомость позволит выявить продукцию, которая пользуется повышенным спросом и убрать производство, где спрос минимальный, в целях повышения денежного потока предприятия.

Форма №3. Общий баланс

Любой бизнес план обязан содержать информацию об активах и пассивах предприятия.

На его основании владелец может оценивать общий ход дел, отталкиваясь от показателей чистого дохода и расхода денежных средств.

Составляется периодичностью от 1 месяца до 1 года.

Практика показала: чем чаще происходит анализ общего баланса, тем легче выявить проблемы в бизнес плане и ликвидировать их на начальном этапе.

Составляющие финансового отчета:

Активы – все доступные денежные средства, которыми организация может распоряжаться на свое усмотрение.

Для большей наглядности их распределяют, в зависимости от вида или размещения.

Пассивы – отображают ресурсы, которые позволяют получить те самые активы.

Есть возможность использовать назначение выделенных средств для будущего финансирования бизнеса.

Грубо говоря, активы и пассивы — это одни и те же показатели, но в разной интерпретации.

Корректировку финансового плана без данного отчета провести невозможно. Он помогает заранее отследить и устранить пробелы в работе предприятия.

Комплексный подход к изучению этих 3-х источников финансового состояния проекта поможет беспристрастно оценивать ход дел. Цифры никогда не врут.

Расчетная составляющая финансового плана

После изучения финансового состояния предприятия, нужно заняться анализом возможных рисков и провести расчеты оптимальных путей получения прибыли в бизнесе.

Тут следует разделить процесс на 3 этапа, каждый из которых рассмотрим более детально ниже.

Этап 1. Учет рисков в финансовом плане бизнес плана

Риск – благородное дело, но только не в бизнесе. Составление финансового плана направленно на предотвращение неприятных ситуаций.

Ваша цель — рассмотреть все возможные исходы и выбрать путь, сопровождающийся минимальными потерями денежных средств.

Риски разделяют по сфере влияния на 3 вида:

- Коммерческие

– причиной возникновения являются взаимоотношения с и партнерами по бизнесу, а также влияние факторов внешней среды.

Внешние факторы коммерческих рисков:

- снижение спроса на выпускаемую продукцию;

- возникновение непредвиденной конкуренции на рынке;

- обман со стороны партнеров по бизнесу (низкокачественное сырье, смещение сроков доставки оборудования и товаров, другое);

- непостоянство цен на услуги и техническое обеспечение бизнеса.

Это далеко не весь список внешних причин, что могут повлиять на проект.

Отталкиваться следует от сферы деятельности организации и подстраиваться под каждый случай уже в индивидуальном порядке.

- Финансовые

— непредвиденные статьи расходов в бизнесе либо получение непредусмотренной прибыли.

Причины финансовых рисков:

- просрочка уплаты за продукцию покупателями и другие виды дебиторской задолженности;

- повышение ставок кредиторами;

- нововведения в законодательной системе, что влекут за собой повышение цен на содержание бизнеса;

- нестабильность валюты на мировом рынке.

Финансовые риски позволяют предусмотреть неожиданные потери в бизнесе и заранее обезопасить себя от полного краха.

- Производственные

– изменение режима работы предприятия по непредвиденным обстоятельствам.

Причины производственных рисков:

- некомпетентность работников, акции протестов и забастовки, что сбивают график работы предприятия;

- производство низкокачественной продукции, ведущей к снижению количества продаж;

- производственный процесс упускает такой пункт, как проверка качества продукции.

Если не обращать внимания на эти проблемы при составлении финансового плана, бизнес может понести огромные потери.

Для предотвращения подобных исходов владелец должен принимать меры профилактики. К ним можно отнести страхование рисков, анализ активности конкурентов на рынке и накопление резерва для непредвиденных финансовых расходов.

Этап 2. Эффективность финансового плана

Важный этап в создании финансового плана. Доходность бизнеса и его окупаемость – основные показатели эффективной деятельности на рынке.

Анализ этих аспектов позволит предугадать на год вперед дальнейшее развитие предприятия.

Давайте рассмотрим, какие показатели являются наиболее значимыми при составлении финансового плана:

- вложения приносят прогнозированную прибыль;

- инфляция;

- риски потери инвестиций.

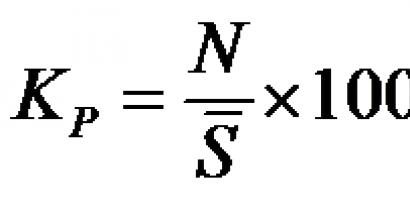

- Коэффициент продаж

– процент дохода с каждой единицы валюты.

Показатель дает представление о правильности ценовой политики бизнеса и способностях держать под контролем расходы.

- Рентабельность актива

– относительное значение результативности работы.

Позволяет увидеть возможность извлечения прибыли с предприятия.

Чистая дисконтированная прибыль (Net Present Value – NPV) – размер ожидаемой прибыли с расчёта стоимости продукта на текущий момент.

Почему необходимо проводить расчет этого показателя?

Дисконтированный доход показывает потенциальную окупаемость проведенных вложений в бизнес с расчетом на 1-2 квартала вперед.

Причины изменения NPV:

Если проведенные расчеты показали значение – «0», вы достигли точки отсутствия убыточности.

Рентабельность бизнеса

– комплексный показатель финансовой эффективности работы.

Понятие показывает владельцу, насколько его бизнес успешен и стабильно ли приносит доход.

При отрицательном значении ваше предприятие несет одни лишь убытки.

Показатели рентабельности разделяют на 2 группы:

Финансовый план должен предусматривать мероприятия по увеличению показателя рентабельности за счет организационных и финансовых процедур.

Срок окупаемости – временной показатель периода полной окупаемости вложенных в бизнес денежных средств.

На основании этого значения инвесторы выбирают бизнес-проекты, что дают возможность в наиболее сжатые сроки отбить вложенные деньги и перейти к непосредственному получению прибыли.

Выделяют простой и динамичный показатели окупаемости проекта.

В первом случае — это период времени, за который инвестор получит назад вложенные деньги.

При динамичном показателе в расчет берутся данные по ценности денежных средств, зависящие от порога инфляции на протяжении всего времени.

Динамичный показатель всегда выше простого срока окупаемости.

Таблица ниже показывает формулы расчёта 3-х основных показателей эффективности, что потребуются при составлении финансового плана бизнес плана:

| Показатель эффективности | Формула | Описание составляющих |

|---|---|---|

| Чистый дисконтированный доход | ЧДД = - НК+(Д1-Р1) /(1+СД1) + (Д2-Р2) /(1+СД2) + (Д3-Р3) /(1+СД3) | НК – капитал начальных вложений и затрат. Д – доходы за первый, второй, третий год, в соответствии с цифрами рядом. Р – расходы за первый, второй, третий год, в соответствии с цифрами рядом. СД – ставка дисконта (учет инфляции за рассчитываемый год). |

| Рентабельность предприятия | РООД = ПОР/ПЗ | РООД – рентабельность от основной деятельности. ПОР – прибыль от реализации. ПЗ – понесенные затраты. |

| Срок окупаемости | СО = НК/ЧДД | СО – сроки окупаемости. НК – начальные вложения, к ним необходимо прибавить дополнительные вложения, если они были (кредиты и т.д. в процессе существования организации). ЧДД – чистый дисконтный доход предприятия. |

Провести необходимые расчёты проще всего через специализированное программное обеспечение на вашем предприятии.

Если вы частник и только , то используйте демоверсии бухгалтерских программных продуктов. Они в разы сократят время на подсчеты при составлении финансового плана.

Этап 3. Итоговый анализ

Чем больше нюансов заметите при составлении финансового плана бизнес плана, тем меньше проблем будет ждать вас в будущем.

На создание плана с нуля уйдет уйма времени, куда проще провести корректировку слабых мест и вывести бизнес на получение постоянной прибыли.

Когда финансовый план можно назвать успешным:

- высокие показатели дохода с минимальными затратами денег;

- прогнозирование и устранение рисков на начальных этапах;

- сопоставление конкурентоспособности вашей идеи с другими;

- наличие инвестиций и материально-технической базы;

- документальное подтверждение прибыльности предприятия.

Подробно о формировании финансового плана

Федеральное агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

«Санкт-Петербургский государственный

инженерно-экономический университет»

Факультет предпринимательства и финансов

Кафедра финансов и банковского дела

Курсовая работа по дисциплине

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ

Выполнила: Алексеева Анастасия Бахтиеровна

студентка 3 курса 3.10 срок обучения

специальность 080105 «Финансы и кредит»

Группа 8/3371

Номер зачетной книжки 33980/07

Подпись___________

Проверил: ___________________________

Оценка:_______ Дата_________________

Подпись____________

Санкт – Петербург

В условиях быстрых изменений в экономике для управляющих очень важно своевременно принимать соответствующие меры реагирования. Неоценимую помощь здесь оказывает планирование, позволяющее проанализировать весь комплекс будущих операций бизнеса. Именно на основе планирования дальнейшего развития предприятия появляется реальная возможность минимизировать внутренние и часть внешних рисков компании, сохранить гибкость управления производством. Если работа без плана является вынужденной реакцией на уже произошедшие события, то деятельность на основе плана – управленческая реакция на ожидаемые и запланированные явления.

Актуальность бизнес-плана предопределяется тем, что ни одно серьёзное управленческое решение не может быть принято без представленного в той или иной форме бизнес-плана.

В сложных экономических условиях переходного к рынку периода бизнес-план предприятия должен, прежде всего, решать задачи улучшения его финансового состояния. В этой связи рассмотрение финансового аспекта бизнес-плана наиболее актуально.

В первой главе курсовой работы будут рассмотрены: характеристика рыночной среды предприятия; государственное регулирование финансовой деятельности предприятия; функции, цели и задачи финансового менеджмента; финансовый механизм и финансовые инструменты.

Во второй главе коротко рассмотрим бизнес-план предприятия, и более подробно будет раскрыт финансовый раздел бизнес-плана.

В третьей главе разработаем финансовый план по производству кондитерских изделий.

В широком понимании рынок является сферой проявления возникающих между людьми в процессе производства, распределения, обмена и потребления экономических отношений. В более узком понимании рынок – это сфера товарного обращения и связанная с ним совокупность товарно-денежных отношений, которые возникают между производителями (продавцами) и потребителями (покупателями) в процессе купли-продажи товаров.

Расширенное толкование раскрывает очень важный существенный аспект рынка, который дает возможность определить его место и роль в процессе воспроизводства: рынок обеспечивает органическую связь между производством и потреблением, подвергается их влиянию и сам влияет на них. На рынке определяются реальные объемы и структура разнообразных потребностей, общественная значимость производственного продукта и затраченного на его изготовление труда, устанавливается соотношение между спросом и предложением, которое формирует определенный уровень цен на товары и услуги.

Стремление получить преимущество на рынке стимулирует интенсивную инновационную деятельность производителей, направленную на своевременное обновление технико-технологической базы предприятия, освоение новых видов продукции и услуг, а также усиливает побудительные мотивы работников к повышению своей квалификации, творческой и высокопроизводительной работы.

Рыночные отношения имеют общий характер, распространяются на все хозяйственные сферы и регионы страны, проникают во все части экономической системы государства. В эти отношения вступает множество субъектов, а в сферу обращения поступают разнообразные товары и услуги, что формулирует сложную и многомерную структуру рынка.

Наибольший охват субъектов рынка, группировка их с учетом специфических особенностей рыночного поведения достигается выделением пяти основных типов рынков:

· рынка потребителей – отдельных лиц и домашних хозяйств, которые покупают товары или получают услуги для личного потребления;

· рынка производителей – совокупности лиц и предприятий, покупающих товары для использования их в производстве других товаров и услуг;

· рынка промежуточных продавцов (посредников) – совокупности лиц и организаций, становящихся собственниками товаров для перепродажи или сдачи их в аренду другим потребителям с прибылью для себя;

· рынка общественных учреждений, покупающих товары и услуги для сферы коммунального хозяйства или для обеспечения деятельности различных некоммерческих организаций;

· международного рынка – зарубежных покупателей, потребителей, производителей, промежуточных продавцов.

Бесперебойное функционирование такой сложной и многоуровневой системы, как рынок требует высокоразвитой и широко разветвленной общей и специальной инфраструктуры, учитывающей рыночные особенности. Инфраструктуру рынка составляет совокупность организаций (учреждений), имеющих разные направления деятельности, обеспечивающих эффективное взаимодействие товаропроизводителей и других рыночных агентов, которые осуществляют оборот товаров, продвижение последних из сферы производства в сферу потребления.

К наиболее важным элементам рыночной инфраструктуры принадлежат: коммерческие информационные центры, товарно-сырьевые, фондовые, валютные биржи; коммерческие, инвестиционные, эмиссионные, кредитные и другие банки; транспортные и складские сети; коммуникационные системы и т. п.

Принципы поведения субъектов хозяйствования на рынке:

1. Особое место занимает принцип социального партнерства, который, исходя из широты охвата поведенческих аспектов и направлений их реализации, принадлежит к базовым, а поэтому определяет любую развитую рыночную экономику как социально ориентированную.

2. Другим важным принципом поведения на рынке является принцип свободы предпринимательства.

С целью формирования благоприятной экономической среды нужно разрабатывать и соблюдать определенные этические нормы поведения субъектов хозяйствования на любом рынке. Они наряду с общими этическими ценностями (взаимное доверие, порядочность, добросовестность, честность, уважение к человеку, вера в его силы, высокая мотивация творческого труда) включают также правила этического поведения в бизнесе: верность слову и услужливость во взаимоотношениях, деловая честность и партнерская надежность, соблюдение коммерческой тайны и другие правила, отвечающие высшим стандартам деловой чести. Все это вместе взятое способствует формированию имиджа фирмы как партнера, с которым возможно длительное, надежное и взаимовыгодное сотрудничество, что является жизненно важным в быстро меняющейся рыночной среде.

В современных условиях от государства в значительной мере зависит эффективность деятельности предприятий. Государство оказывает влияние на все сферы экономической деятельности общества путем выполнения правовой, экономической, социальной, оборонной, управленческой и др. функций, т.к. рынок не может регулировать экономические и социальные процессы в интересах всего общества. Прерогативой государства является обеспечение надлежащего правопорядка в стране и ее национальная безопасность, что является основой для развития предпринимательства и экономики.

Государственное регулирование в рыночных условиях представляет собой законодательно оформленную систему внешнего воздействия на финансы предприятий.

Государство формирует финансовую политику на макроуровне и осуществляет законодательное регулирование финансов микроуровня. Оно определяет порядок образования, распределения и использования централизованных фондов финансовых ресурсов, которые служат одним из источников финансирования предприятий.

Основными направлениями государственного регулирования финансовой деятельности предприятий являются: налоговая система, ценообразование, внешнеэкономическая деятельность, денежное обращение, кредитование, формы платежей и расчетов, организация обращения ценных бумаг, бюджетное финансирование, состав и компетенция органов государственного управления в решении финансовых вопросов, государственные гарантии, лицензирование отдельных видов деятельности.

Механизмом государственного воздействия на предпринимательскую деятельность являются экономические (косвенные) и административные (прямые) методы. Они должны использоваться в комплексе при проведении фискальной, инвестиционной, ценовой, амортизационной, денежно-кредитной и др. политики таким образом, чтобы не разрушить рыночные основы, не допустить кризисных явлений.

Экономические методы (косвенные) воздействия государства на предпринимательскую деятельность довольно разнообразны. Основными из них являются: налоги; способы перераспределение доходов и ресурсов; ценообразование; государственная предпринимательская деятельность; кредитно-финансовые механизмы и др.

Административные методы (прямые) должны использоваться, если экономические методы неприемлемы или недостаточно эффективны. К ним относятся: ограничения; запреты; лимиты; квотирование; и др.

Экономические и административные методы оказывают влияние на финансовую деятельность предприятий.

Финансы предприятий служат главным инструментом государственного регулирования экономики. С их помощью осуществляется регулирование воспроизводства производимого продукта, обеспечивается финансирование потребностей расширенного воспроизводства на основе оптимального соотношения между средствами, направляемыми на потребление и на накопление. Финансы предприятий могут использоваться для регулирования отраслевых пропорций в рыночной экономике, способствовать ускорению развития отдельных отраслей экономики, созданию новых производств и современных технологий, ускорению научнотехнического прогресса.

Мировой опыт показывает, что в условиях реформирования экономики, в кризисных ситуациях роль государства возрастает, в условиях стабильности и оживления снижается.

Финансовый менеджмент как наука - это система принципов, методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятии и организации оборота его денежных средств.

Финансовый менеджмент можно определить как целенаправленную деятельность субъекта управления (высшего руководства предприятия и его финансовых служб), направленную на достижение желаемого финансового состояния управляемого объекта (предприятия) иначе говоря, управление предприятием для достижения им намеченных финансовых результатов и их эффективности.

Цель финансового менеджмента – максимизация благосостояния собственников с помощью рациональной финансовой политики на основе: долгосрочной максимизации прибыли; максимизации рыночной стоимости фирмы.

Задачи финансового менеджмента:

Обеспечение формирования объема финансовых ресурсов, необходимого для обеспечения намеченной деятельности;

Обеспечение наиболее эффективного использования финансовых ресурсов;

Оптимизация денежного оборота;

Оптимизации расходов;

Обеспечение максимизации прибыли предприятия;

Обеспечение минимизации уровня финансового риска;

Обеспечение постоянного финансового равновесия предприятия;

Обеспечение устойчивых темпов роста экономического потенциала;

Оценка потенциальных финансовых возможностей предприятия на предстоящие периоды;

Обеспечения целевой рентабельности;

Избегание банкротства (антикризисное управление);

Обеспечения текущей финансовой устойчивости организации.

Осуществляя свою главную цель, финансовый менеджмент выполняет определенные функции. Функции финансового менеджмента подразделяются на две группы: функции финансового менеджмента как управляющей системы; функции финансового менеджмента как специальной области управления предприятием.

Основные функции финансового менеджмента как управляющей системы: функция разработки финансовой стратегии предприятия; организационная функция; информационная функция; функция анализа различных аспектов финансовой деятельности предприятия; функция планирования; стимулирующая функция; функция контроля.

Функции финансового менеджмента как специальной области управления предприятием: управление активами; управление капиталом; управление инвестициями; денежными потоками; финансовыми рисками.

Как процесс управления финансовый менеджмент базируется на использовании финансового механизма – системы организации, планирования и использования финансовых ресурсов. Финансовый механизм – система основных элементов, регулирующих процесс разработки и реализации управленческих решений в области финансовой, то есть система управления финансами предприятий.

Финансовый механизм должен способствовать наиболее полной эффективной реализации финансами своих функций, их взаимодействию.

Как система основных элементов регулирующих процесс разработки и реализации управленческих решений в области финансовой деятельности предприятий финансовый механизм включает: государственное нормативно-правовое регулирование; рыночное регулирование (спрос-предложение); внутренний механизм регулирования (планы, нормативы, процедуры, организационная структура); систему методов и приемов управления финансовой деятельности предприятия (технико-экономических расчетов, балансовый, экономико-статистические, экономико-математические, сравнений и др.).

В состав финансового механизма входят финансовые: инструменты (различные формы кратко- и долгосрочного инвестирования, торговля которыми осуществляется на финансовых рынках); приемы и методы; обеспечивающие подсистемы (кадровое, правовое, нормативное, информационное, техническое и программное обеспечение).

Финансовые активы включают: денежные средства; контрактное право получить от другого предприятия денежные средства или любой другой вид финансовых активов; контрактное право обмена финансовыми инструментами с другим предприятием на потенциально выгодных условиях; акции другого предприятия.

К финансовым обязательствам относятся контрактные обязательства: выплатить денежные средства или предоставить какой-то иной вид финансовых активов другому предприятию; обменяться финансовыми инструментами с другим предприятием на потенциально невыгодных условиях (в частности, такая ситуация может возникнуть при вынужденной продаже дебиторской задолженности).

Финансовые инструменты подразделяются на: первичные (денежные средства, ценные бумаги, кредиты, кредиторская и дебиторская задолженность по текущим операциям); вторичные, или производные – контракты и ценные бумаги, выпускаемые на основе первичных контрактов и ценных бумаг (финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Методы (приемы) финансового менеджмента (методологический инструментарий оценки финансов предприятия) многообразны. Основные из них: бюджетирование; финансовый анализ; менеджмент привлечения заемных средств; менеджмент размещения свободных средств; инвестиционный менеджмент; эмиссия, менеджмент капитала; банкротство и антикризисное управление; факторинг; лизинг; страхование; залоговые операции; стимулирование и пр.

Основные прогнозно-аналитические методы и приемы финансового менеджмента подразделяются на формализованные и неформализованные.

Неформализованные основаны на описании аналитических процедур на логическом уровне, а не с помощью строгих аналитических зависимостей. К ним относятся методы: экспертных оценок, сценариев, психологические, морфологические, сравнения, построения систем показателей, аналитических таблиц.

Формализованные прогнозно-аналитические методы финансового менеджмента - это формализованные аналитические зависимости. Эти методы вместе с моделями применяются для оценки и прогнозирования финансового состояния предприятий:

1. Дескриптивные модели – это модели описательного характера. С их помощью, в основном, оценивается финансовое состояние предприятия, в них используется информация бухгалтерской отчетности.

2. Предикативные модели – это модели предсказательного характера, используемые для прогнозирования доходов предприятия и его будущего финансового состояния.

3. Нормативные модели позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе, а также в управленческом учете, в частности в управлении затратами.

В составе механизма финансового менеджмента важная роль отводится системам и методам внутреннего финансового контроля.

Внутренний финансовый контроль представляет собой организуемый предприятием процесс проверки исполнения и обеспечения реализации всех управленческих решений в области финансовой стратегии и предупреждения кризисных ситуаций, приводящих к его банкротству.

В систему финансового менеджмента входит как информационное обеспечение, так и управление финансами на основе полученной информации.

Современная хозяйственная ситуация вынуждает бизнес особенно внимательно относится к внутрифирменному планированию. Именно бизнес-план является наиболее прогрессивной формой подобного планирования. Успех в мире бизнеса решающим образом зависит от понимания состояния дел на данный момент, четкого представления того, что бизнес намерен достичь, и планирования процесса перехода из одного состояния в другое.

Бизнес-план – документ, где анализируются главные проблемы, с которыми может столкнуться предприниматель, и определяются основные способы их решения. Именно с помощью бизнес-плана менеджер способен оценить, какие потрясения рынка способен выдержать бизнес, и достойно встретить появление многих неожиданных проблем. Нереально, конечно, исключить все ошибки, но бизнес-планирование позволяет оценить возможные дальнейшие действия, осуществлять контроль за состоянием и развитием бизнеса, а не просто специально реагировать на события. Именно поэтому одним из наиболее употребляемых терминов в современной рыночной экономике является «бизнес-план».

«Бизнес-план – это план развития предприятия, необходимый для совершенствования имеющихся и освоения новых сфер деятельности предприятия, создания новых видов и форм бизнеса.

Бизнес-план – комплексный документ, отражающий важнейшие аспекты и данные, обеспечивающие объективное и целостное представление о современном и будущем состоянии бизнеса. Иначе говоря, бизнес-план – это плановая программа оптимизации бизнеса. Подобный план может быть разработан как для только создающегося предприятия, так и для уже существующей экономической организации на очередном этапе ее развития с учетом ступени их жизненного цикла» .

Бизнес-планирование позволяет решать следующие проблемы:

Определить степень жизнеспособности и будущей устойчивости предприятия, снизить риск в предпринимательской деятельности;

Конкретизировать перспективы бизнеса в виде плановой системы количественных и качественных показателей развития;

Привлечь внимание потенциальных инвесторов компании к ее возможностям;

Помочь приобрести положительный опыт планирования.

В отличие от традиционного плана организации бизнес-план учитывает интересы всех заинтересованных лиц. Помимо инвесторов такими лицами выступают потенциальные потребители и поставщики компании.

Применительно к начинающему предпринимателю бизнес-план – это инструмент привлечения внимания инвесторов. Качество представленного бизнес-плана выступает показателем дееспособности предпринимателя и его дела.

В бизнес-плане заложены преимущества гибкого сочетания производственного и рыночного, финансового и технического, внутреннего и внешнего аспектов деятельности предприятия.

Бизнес-план состоит из следующих разделов:

1. Концепция бизнеса (резюме);

2. Ситуация в настоящее время и краткая информация о предприятии;

3. Характеристика объекта бизнеса;

4. Исследование и анализ рынка;

5. Организационный план;

6. Персонал и управление;

7. План производства;

8. План маркетинговых действий;

9. Потенциальные риски;

10. Финансовый план и финансовая стратегия.

Большое значение имеет как структура, так и содержание бизнес-плана. Следует обратить особое внимание на титульный лист и оглавление. Титульный лист содержит следующее: заголовок плана; дату его подготовки; кто автор плана, полное наименование и адрес фирмы, для которой разработан план.

Полезно отразить на титульном листе указание о том, что держащиеся в документе сведения не подлежат разглашению.

Резюме подготавливается в последнюю очередь, после того как весь бизнес-план в целом составлен. Оно должно включать в себя все основные положения и идеи бизнес-плана, а также выводы. Структура резюме следующая. Прежде всего – введение, которое включает цели плана, характеризует суть проекта.

Затем освещается основное содержание: краткое представление всех ключевых элементов бизнес-плана, его основных частей (характер деятельности, анализ спроса, стоимость проекта, источники финансирования и т.д.).

В заключении суммируются основные факторы предполагаемого успеха бизнеса, представляются данные о действиях менеджмента.

Главная часть бизнес-плана – это финансовый раздел. Его основу составляют три документа: баланс движения денежных средств, отчет о финансовых результатах и баланс. Сюда относится также отчет о движении фондов и некоторые другие документы. Текст бизнес-плана призван включать в себя обоснование параметров, которые легли в основу всех финансовых проектировок. Исходными расчетными данными являются: цена, прогноз продаж, структура себестоимости, стоимость основных фондов и амортизации, численность работников, их заработная плата, количество оборотных средств, скорость их движения.

В финансовом плане все показатели базируются на оценках, содержащихся в основных частях бизнес-плана. На основе этих данных разрабатываются графики капиталовложений, прогноз отчета о движении денежных средств, финансового отчета и проектировок баланса. Финансовый план – документ информативного характера. Основное место в нем занимает баланс движения средств, который показывает, какие денежные ресурсы и когда будут нужны, на что они будут направлены и какие ожидаются доходы. Финансовый план констатирует наиболее вероятный вариант развития бизнеса. Задачей финансового плана является демонстрация особенностей финансов бизнеса без излишней детализации, однако, чтобы инвестор получил исчерпывающее представление о финансовом механизме проекта.

Финансовый срез бизнес-плана представляют разделы «Финансовый план» и «Стратегия финансирования». Финансовый план является заключительным и призван обобщить в стоимостной форме материалы всех предыдущих разделов. Коммерческие организации заинтересованы в финансовом планировании для того, чтобы преуспеть в хозяйственной деятельности, чтобы своевременно выполнять свои обязательства перед бюджетом, банками, страховыми компаниями и прочими институтами. Для этого важно заранее рассчитать доходы, расходы, прибыль, учесть последствия инфляции, изменения конъюнктуры, финансового рынка и другие факторы.

В разделе «финансовый план» рассматриваются вопросы финансового обеспечения фирмы и наиболее эффективного использования имеющихся денежных средств. Целью планирования финансов является определение возможных объёмов финансовых ресурсов, капитала и резервов на основе прогнозирования величины финансовых показателей. К таким показателям относятся, прежде всего, собственные оборотные средства, амортизационные отчисления, кредиторская задолженность, постоянно находящаяся в распоряжении предприятия, прибыль, налоги, уплачиваемые из прибыли и др. Финансовое обеспечение бизнеса осуществляется на основе финансового плана, который представляет собой баланс его доходов и расходов или бюджет.

«Финансовое планирование – разновидность управленческой деятельности, имеющей целью выявления необходимого объема финансовых ресурсов, доходов, их оптимального распределения и использования с целью обеспечения финансовой устойчивости организации.

К основным задачам планирования финансов относят обеспечение бизнес-процесса необходимыми финансовыми ресурсами, определение плановых объемов необходимых денежных фондов и направлений их расходования; установление и развитие финансовых отношений с бюджетом, банком, страховыми организациями и другими хозяйствующими субъектами, соблюдение интересов акционеров и инвесторов; выявление путей наиболее рационального вложения капитала и резервов по его эффективному использованию; наращивание прибыли за счет рационального использования денежных средств и осуществление контроля за образованием и расходование денежных средств и вложениями капитала.

Финансовое планирование используется при составлении бюджета капиталовложений и оценка инвестиционных проектов, а также долгосрочных проектов, а также долгосрочная стратегия финансирования.

В процесс финансового планирования входит анализ финансовых показателей предприятия за предыдущий период. Расчет показателей производится на основе основных финансовых документов фирмы – баланса, отчета о прибылях и убытках, отчета о движении наличности, долгосрочное финансовое планирование и оперативное финансовое планирование. Финансовое планирование завершается практическим внедрением планов и контролем за их выполнением.

При планировании финансовых показателей применяются разные методы: нормативный, расчетно-аналитический, балансовый, экономико-математическое моделирование.

Сущность и содержание нормативного метода планирования финансовых показателей в том, что на основе заранее установленных норм и технико-экономических нормативов определяется потребность предприятия в финансовых ресурсах и соответствующих их источниках. Подобными нормативами служат ставки налогов, тарифных взносов и сборов, нормы амортизационных отчислений, нормативы потребности в оборотных средствах и др.

Расчетно-аналитический метод планирования финансовых показателей состоит в том, что на основе анализа показателя, принимаемого за базу, и индексов его изменения в плановом периоде рассчитывается плановая величина этого показателя. Данный метод планирования применяется при отсутствии технико-экономических нормативов, а взаимосвязь между показателями может быть установлена не прямо, а косвенно, на основе анализа их динамики и связей. В основе этого метода лежит применение экспертной оценки. Расчетно-аналитический метод обычно используется при планировании прибыли и доходов, при определении сумм отчислении от прибыли в фонды накопления, потребления, резервный и т.п.

Использование балансового метода планирования финансовых показателей состоит в том, что посредством построения балансов достигается увязка имеющихся в наличии финансовых ресурсов и фактической потребности в них. Этот метод применяется при планировании распределения прибыли и других финансовых ресурсов, планировании поступлений средств в различные финансовые фонды и т.п.

Экономико-математическое моделирование в планировании финансовых показателей позволяет выявить количественное выражение взаимосвязей между финансовыми показателями и факторами, их определяющими. Данная связь выражается экономико-математической моделью, представляющей математическое описание экономического процесса, т.е. представление факторов, характеризующих структуру и закономерности изменения данного экономического явления с помощью математических символов и приемов.

В условиях рыночных отношений предприятие самостоятельно разрабатывает свои планы, определяет перспективы развития, добиваясь высоких хозяйственных результатов. Отсюда максимальное внимание уделяется наиболее полному выявлению внутренних резервов, эффективному использованию всех видов ресурсов, оптимизации организации производства и труда.

Общий подход: работа предприятия должна быть рентабельной и обеспечивать денежные поступления и прибыль в объемах, удовлетворяющих заинтересованных лиц (собственников, менеджеров, государство и т.д.).

«Финансовое планирование на предприятии – планомерное определение всех его доходов и расходов денежных средств в целях обеспечения успешного развития предприятия посредством составления финансовых планов, содержание и назначение которых определяется задачами и объектами планирования». Финансовые планы бывают стратегические (перспективные), текущие и оперативные.

Стратегическое финансовое планирование – исследование возможных путей развития финансов коммерческих организаций на перспективу. Оно призвано обеспечивать высокую эффективность хозяйствования, рост финансовых ресурсов и доходов, рациональное их использование, упрочение финансового положения предприятия.

Задача стратегического планирования – выявление проблем, с которыми столкнётся бизнес при реализации своих целей в неопределенной, конкурентной рыночной среде, и определение конкретных путей решения такого рода проблем. Речь идет не только о стратегическом финансовом планировании, но и о финансовом прогнозировании, разработке вероятностного представления о предельных и желательных состояниях предприятия в будущем.

Ведущим финансовым планом в современных условиях является текущий. Он разрабатывается на год, полугодие, квартал, месяц и представляет собой баланс доходов и расходов коммерческой организации (или ее бюджет). В нем в денежной форме отражаются все стороны финансово-хозяйственной деятельности предприятия, получаемые им доходы и накопления, расходование средств. Такой финансовый план (бюджет) необходим любой коммерческой организации.

Особую актуальность в условиях рынка приобретает оперативное финансовое планирование. Необходимость разработки такого плана связана с изменениями условий расчетов и кредитования предприятий, крупными штрафными санкциями за несвоевременность платежей, большими объемами дебиторской и кредиторской задолженности. Отсюда – повышенное внимание к ежедневной сбалансированности поступлений и платежей, и, при необходимости, к своевременному принятию мер по привлечению дополнительных средств.

Роль оперативных финансовых планов, прежде всего, в определении конкретной финансово-экономической ситуации, точнее последовательности и сроков проведения финансовых операций при оптимальном маневрировании собственными, привлеченными и заемными денежными ресурсами для получения наибольшего финансового результата.

В оперативное финансовое планирование входит составление и исполнение кредитного плана, кассового плана, платежного календаря.

Кредитный план – план поступлений заемных средств и возврата их в намеченные договорами сроки. Когда предприятие испытывает потребность в краткосрочном кредите, то необходимые документы представляются в банк, и заключается договор о кредитном обслуживании.

Кассовый план – план оборота наличных денежных средств, в котором отражаются поступления и выплаты наличных денежных средств через кассу предприятия. Главное – своевременно обеспечивать наличными денежными средствами необходимые потребности предприятия. Кассовые планы, контроль за их выполнением помогают обеспечивать платежеспособность предприятия. Кассовый план – ежеквартальный.

Очень важную роль играет платежный календарь – программа оптимизации оперативной финансовой деятельности предприятия, в которой календарно взаимосвязаны источники поступлений денежных средств (выручка от реализации, кредиты и займы, прочие поступления) с расходами. Платежный календарь фиксирует доходы, поступления средств, отношения с бюджетом по налогам, кредитные отношения. Он охватывает, таким образом, движение всех денежных средств организации. Главная его цель – контроль за платежеспособностью и кредитоспособностью.

Платежный календарь базируется на уточнении конкретизации плановых показателей и разбивке этих показателей по месяцам, пятидневкам, неделям, декадам. В платёжном календаре поступление денег и их расходы балансируются.

Результаты финансовой деятельности предприятия должны представлять конкретную систему планово-отчетных документов. Такие документы обеспечивают данные для расчета и анализа финансовых показателей деятельности компании и служат основой для составления финансовых прогнозов. К основным финансовым документам относят прогноз финансовых результатов, план денежных потоков, проектный баланс.

Для составления прогнозных финансовых документов применяется метод прогноза продаж. Прогноз выручки в денежном выражении – основа, на которой базируются другие затраты. Объем продаж активно воздействует на формирование текущей прибыли. В отличие от баланса, представляющего статическую ситуацию финансов компании, прогноз финансовых результатов дает динамику ее финансовых операций. В этом прогнозе сравниваются затраты и результаты деятельности предприятия, выявляется величина чистой прибыли.

План денежных потоков денежных потоков демонстрирует процесс поступлений и расходов средств в рамках бизнеса. Он помогает определить потребность в капитале и оценить эффективность его использования. Этот план составляют в динамике, например, по годам или по кварталам. Он позволяет контролировать синхронность поступлений денежных средств, проверить будущую ликвидность предприятия.

Проектный баланс фиксирует результаты экономической и финансовой работы компании за отчетный период. Он в составе документов финансового планирования выступает в качестве заключительного.

Главное в балансовом методе планирования финансовых показателей – в прогнозировании ключевых статей баланса (наличность, прочие текущие активы – сырье, суммы, подлежащие получению, незавершенная и готовая продукция, основной, акционерный и заёмный капитал, а также текущие пассивы, необходимые для нормального функционирования предприятия). Баланс фирмы в качестве отчетного документа – основа для анализа финансовых показателей.

При формировании финансового плана предприятие способно успешнее решать ключевые задачи: выявление резервов наращивания доходов предприятия, а также оптимальных способов их мобилизации; более рациональное применение финансовых ресурсов, определение самых рациональных направлении инвестиций, обеспечивающих в рамках плана наибольшую прибыль; гарантия координации показателей производственного плана предприятия с финансовыми ресурсами и, наконец, поиск и реализация оптимальных финансовых взаимоотношений с бюджетом, банками, другими кредиторами.

Руководители многих предприятий (особенно небольших) считают, что не следует тратить время на бизнес – планирование, поскольку экономическая ситуация так быстро меняется, что приходится постоянно вносить изменения и дополнения в первоначальную схему. То есть они полагают, что в быстроменяющихся экономических условиях достаточно все держать в уме и нет необходимости тратить время на планирование своих действий.

Однако специалисты и руководители крупных предприятий относят бизнес – планирование к деятельности высшего порядка и считают, что оно предоставляет немало выгод:

Помогает руководству фирмы мыслить перспективно;

Способствует четкой координации предпринимаемых усилий;

Формирует систему целевых показателей деятельности для последующего контроля;

Готовит предприятие к возможным внезапным переменам;

Демонстрирует взаимосвязь обязанностей всех должностных лиц.

Итак, есть смысл разрабатывать бизнес – план даже в постоянно меняющихся условиях, если есть желание, чтобы нормальная деятельность предприятия не была нарушена ходом будущих событий.

В целом, повышение уровня финансового планирования связывается с более тщательным определением предстоящих расходов и доходов, точным расчетом требующихся денежных средств и правильной оценкой будущих финансовых результатов. Качественное планирование финансов способствует стабильности финансового положения, устойчивости платежеспособности, постоянному наличию денежных средств, оптимальному использованию оборотных средств, лучшей организации расчетов.

1. Гончарук О.В., Кныш М.И., Шопенко Д.В. Управление финансами на предприятии. Учебное пособие. – СПб.: Дмитрий Буланин, 2002. – 264с.;

2. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2005. – 768с.;

3. Ковалев В.В., Ковалев Вит.В. Финансы предприятий: Учеб. – М.: ТК Велби, 2003. – 424с.;

4. Любанова Т.П., Мясоедова Л.В., Грамотенко Т.А., Олейникова Ю.А. Бизнес-план: Учебно-практическое пособие. – М.: «Книга сервис», 2003. – 96с.;

5. Финансовый менеджмент: Учебник / Под ред. Н.Ф. Самсонова. – М.: ЮНИТИ, 2004. – 468с.;

6. Финансы и кредит: Учеб. пособие / Под ред. А.М. Ковалевой. – М.: Финансы и статистика, 2003. – 574с.;

7. Финансы предприятий: Учебник / Под ред. Н.В. Колчиной. – М.: ЮНИТИ, 2003. – 331с.;

8. Остапенко В.В. Финансы предприятий: Учебное пособие. – М.: Омега – Л, 2003. – 392с.;

9. Управление финансами (Финансы предприятий): Учебник / А.А. Володин и др. – М.: ИНФРА-М, 2004. – 504с.;

10. Уткин Э.А., Котляр Б.А., Рапопорт Б.М. Бизнес-планирование. – М.: Издательство «ЭКМОС», 2004. – 320с.

Трудно себе представить бизнес-план, для которого не пришлось бы создавать расчёты. Определённых вычислений требуют все части бизнес-плана: маркетинговая, операционная, производственная.

Но наиболее важна в плане расчётов финансовая часть бизнес-плана. Именно она позволяет выявить, насколько прибыльным и устойчивым будет создаваемый бизнес.

Финансовая часть должна отвечать на следующие вопросы:

- Сколько средств понадобится для запуска бизнеса?

- Сколько прибыли он будет приносить?

- Как скоро окупится бизнес?

- Насколько устойчивым и выгодным он окажется?

На каждый из этих вопросов отвечает одна из частей бизнес-плана. А значит, в структуре финансовой части бизнес-плана будут такие разделы, как инвестиционные затраты, прогноз прибылей и убытков, денежный поток и оценка эффективности проекта.

Инвестиционные затраты

Первое, что нужно сделать, составляя бизнес-план, - детально просчитать, во сколько обойдётся создание бизнеса. Это позволит самому предпринимателю понять, сколько денег потребуется для старта бизнеса и нужно ли привлекать займы.

В этой части бизнес-плана необходимо учесть все статьи расходов, связанные с запуском бизнеса. Для ясности стоит обратиться к примеру. Рассмотрим бизнес-план по строительству автомойки на два поста. Вложиться придётся как в само строительство, так и в закупку оборудования. В общем виде список инвестиционных затрат на этот бизнес будет выглядеть так:

- Проектные работы

- Закупка стройматериалов и строительные работы

- Подключение к электричеству, водоснабжению и другим инженерным сетям

- Закупка оборудования

- Монтаж оборудования

По словам владельца сети автомоек «Мойдодыр» в Казани Айдара Исмагилова, строительство автомойки обойдётся в 30-35 тыс. рублей на квадратный метр с учётом проектных работ и подведения коммуникаций. Сумма в итоге получается довольно солидная, поэтому сейчас среди начинающих бизнесменов популярнее аренда, а не строительство под ключ. В этом случае в план инвестиций войдут и арендные платежи до открытия бизнеса, и ремонт помещения.

Затраты на оборудование будут зависеть от типа мойки. Если автомойка ручного типа, то на оборудование достаточно будет заложить 400 тыс. рублей. А вот для автоматической мойки затраты составят минимум 300 тыс. евро.

Для расчётов лучше брать некую усредненную цену по каждой из статей расходов. Например, если нужно просчитать расходы на аренду недвижимости, стоит взять в расчёт не самую высокую и не самую низкую цену за квадратный метр, а среднюю цену на рынке. Определить её можно, изучив предложения аренды в своём городе.

Другое дело - если поставщик и его цена уже заранее известны. Например, для автомойки требуется оборудование только строго определённого производителя. Тогда в расчёты нужно включить именно те цены, которые он предлагает.

Знание необходимого объема инвестиций позволит не только прикинуть, сколько денег понадобится на запуск бизнеса, но и как быстро он окупится.

Прогноз прибылей и убытков

Если вычесть из суммы доходов бизнеса сумму его расходов, можно узнать какова чистая прибыль. Этот показатель гораздо лучше, чем доход, показывает, каково состояние бизнеса и сколько нужно вложить в его дальнейшее развитие.

На первых порах работы бизнеса расходы зачастую превышают доходы, а вместо чистой прибыли появляются чистый убыток. В первые месяцы или даже год работы это - нормальная ситуация. Пугаться её не стоит: главное, чтобы убыток сокращался с каждым месяцем.

Составляя прогноз прибылей и убытков, все показатели стоит просчитать помесячно до момента окупаемости бизнеса. При этом не стоит делать прогноз слишком оптимистичным: представьте, что доход будет не максимально возможным, возьмите усреднённые показатели.

Денежный поток (Cash Flow)

Для бизнеса, который пока находится на стартовом этапе, важно понять не только какова будет его чистая прибыль. Одним из важнейших показателей является так называемый денежный поток или cash flow. Рассчитав денежный поток, можно определить каково финансовое состояние бизнеса и насколько эффективны инвестиции в него.

Денежный поток рассчитывается как разница между денежными поступлениями и оттоками за определённый период. Если вернуться к примеру с автомойкой, то чтобы рассчитать денежный поток в первый месяц её работы, необходимо за поступления взять чистую прибыль, а за оттоки - сумму первоначальных инвестиций.

При этом считать будет удобнее, если оттоки обозначить как отрицательное число. То есть, к сумме начальных инвестиций в автомойку добавляем знак «минус», а к полученному числу прибавляем чистую прибыль в первый месяц работы.

Чтобы посчитать денежный поток во втором месяце, нужно найти разницу между результатом первого месяца и чистой прибылью, полученной во втором месяце. Поскольку в первый месяц получилось отрицательное число, чистую прибыль к нему снова нужно прибавить. Денежный поток во все последующие месяцы считается по той же схеме.

Оценка эффективности проекта

Спрогнозировав прибыли и убытки, а также движение денежных средств бизнеса, необходимо перейти к одному из наиболее важных разделов - оценке его эффективности. Существует множество критериев, по которым оценивается эффективность проекта. Но для малого бизнеса достаточно оценить всего три из них: рентабельность, точку безубыточности и срок окупаемости.

Рентабельность бизнеса - один из наиболее важных показателей. Вообще, в экономике существует множество различных показателей рентабельности - рентабельность собственного капитала, рентабельность активов, рентабельность инвестиций. Все они позволяют провести оценку эффективности бизнеса в разных его аспектах.

Чтобы понять, какие именно показатели рентабельности стоит просчитать в своём бизнес-плане, нужно обратиться к требованиям инвестора или кредитной организации. Если же цель - оценить рентабельность бизнеса «для себя», достаточно будет просчитать общую рентабельность бизнеса.

Сделать это просто. Достаточно прибыль бизнеса разделить на сумму его доходов, а затем умножить полученное число на 100, чтобы получить результат в процентах.

Трудно назвать оптимальный показатель рентабельности бизнеса. Он во многом зависит от величины бизнеса, рода деятельности компании. Для микробизнеса с выручкой до 10 миллионов рублей хорошим считается показатель рентабельности в 15 - 25%. Чем крупнее бизнес, тем ниже может быть полученный процент. В случае с автомойкой нормальный показатель рентабельности - от 10 до 30%, утверждает Айдар Исмагилов.

Ещё один показатель, который необходимо просчитать, - точка безубыточности . Она позволяет определить, при каком доходе предприятие будет полностью покрывать свои расходы, но пока не будет получать прибыли. Это нужно знать, чтобы понять насколько прочен бизнес в финансовом плане. Чтобы найти точку безубыточности, нужно в начале умножить доход бизнеса на его постоянные расходы, затем от дохода отнять переменные расходы, а после первое полученное число разделить на второе.

Постоянные расходы - те, что не зависят от объемов произведённого товара или оказанных услуг. Такие расходы бизнес несет даже тогда, когда простаивает. В случае с автомойкой в число таких затрат входят зарплата бухгалтеров и администраторов, коммунальные услуги и связь, амортизационные отчисления, платежи по кредитам, налоги на имущество и так далее.

Переменные расходы - всё, что меняется вместе с изменением объема производства. Например, на мойке затраты, которые меняются с увеличением или уменьшением числа вымытых машин, это расходы на автохимию, расход воды, сдельная зарплата.

Получив в результате проведённых расчётов определённое число, можно соотнести его с отчётом о прибылях и убытках. В тот месяц, когда доход бизнеса достигнет или превысит сумму, полученную в результате расчёта точки безубыточности, она и будет достигнута.

Чаще всего точка безубыточности достигается далеко не в первый месяц работы бизнеса, особенно если он связан с производством. По словам Айдара Исмагилова, в случае с автомойкой выход на точку безубыточности зависит от сезона. Если мойка открылась в сухой летний сезон, когда спроса на услуги мало, они будет убыточной в течение всего этого сезона. Если же открытие произошло в сезон повышенного спроса, то на точку безубыточности можно выйти и в первый месяц.

Шаг 9.

Раздел бизнес-плана: Финансовый план

Итак, мы приступаем к самому масштабному и важному разделу вашего бизнес-плана, который содержит финансовую информацию по проекту, определяет его стоимость и поможет инвесторам, деловым партнерам и вам оценить способность нового предприятия обеспечивать поступление денежных средств в объеме, достаточном для осуществления платежей по кредитным обязательствам (выплата процентов или дивидендов, погашение кредитов).

При описании финансовых результатов проекта обязательно приведите условия, оценки и предположения, на которые вы опирались. Укажите, кем составлялась смета расходов – вами самостоятельно или независимым оценщиком. Помните о том, что логически обоснованные прогнозы помогут поставить качественные цели и достигнуть количественных показателей.

Обратите внимание: если вы планируете открывать крупное (ресурсоемкое или производственное) предприятие и/или если вы собираетесь брать кредит или заем на его развитие, расчетов, приведенных в этих таблицах, вам будет недостаточно.

В этом случае крайне желательно обратиться за помощью в составлении бизнес-плана и особенно его финансовой части к экспертам. В результате вы получите грамотно составленный документ с обоснованными экономическими расчетами, который произведет благоприятное впечатление на инвесторов и кредиторов.

В раздел с финансовой информацией можно включить законодательно утвержденные формы бухгалтерской и финансовой отчетности. Как правило, приводятся три основных документа: отчет о прибылях и убытках, в котором отражена деятельность компании по периодам, план движения денежных средств (Кэш-Фло), балансовая ведомость, которая позволяет оценить финансовое состояние предприятия в определенный момент времени.

Из отчета о прибылях и убытках можно узнать, приносит ли ваш бизнес прибыль и в каком размере за вычетом всех имеющихся расходов. Хотя этот документ и не дает представления ни о стоимости компании (в отличие от баланса предприятия), ни о денежных средствах, которыми она располагает.

Эти данные содержатся в отчете о движении денежных средств, который показывает, достаточно ли денежных средств у предприятия для оплаты текущих обязательств (расчеты с поставщиками, выплата заработной платы работникам, оплата налогов и других обязательных платежей, выплаты по кредитам и займам и т. д.).

Однако для того, чтобы узнать реальную стоимость компании, необходим баланс предприятия – главная форма бухгалтерской отчетности. В ней содержится информация обо всех пассивах и активах компании в стоимостном выражении. Проще говоря, в активе бухгалтерского баланса содержится информация об имуществе и денежных средствах предприятия, а в пассиве – об источниках возникновения этого имущества и средств. Итоговые суммы актива и пассива в балансе должны совпадать.

Подробно опишите предполагаемые источники и схемы финансирования, ответственность по выплате займов, систему гарантий, которые вы можете предоставить, а также укажите потребность в дополнительных финансовых ресурсах, если таковая есть. Уделите особое внимание описанию современной и прогнозируемой ситуации на рынке и в экономике, предложите несколько различных вариантов развития событий и способы разрешения возможных кризисных ситуаций.

Подготовьте прогнозный и текущий финансовый отчеты, представьте финансовую историю компании и план ее прибыли, оцените риски, с которыми могут столкнуться инвесторы и кредиторы, и укажите способы их минимизации.

Информацию о рисках и гарантиях зачастую выносят в отдельный подраздел, в котором описываются внешние и внутренние факторы, которые влияют на конкретный вид риска, а также приводятся меры по защите от возможных финансовых потерь предприятия и кредитора. Информация о том, какие проблемы могут возникнуть при реализации проекта и как предприниматель собирается их решать, представляет большой интерес для инвесторов.

Глубина и анализ рискованности предприятия зависят от вида деятельности и объема предполагаемых потерь. Под риском подразумевается вероятность (угроза) потери предприятием части своих ресурсов, недополучение доходов или появление незапланированных расходов, возникших в результате производственной и финансовой деятельности компании.

Выделяют три основных видов риска: коммерческий, финансовый и производственный.

Коммерческий риск отражает ненадежность доходов, связанных с конкурентной средой и проблемами сбыта.

Финансовый риск обусловлен недостаточностью объемов финансирования проекта, неспособностью или нежеланием компании осуществлять возврат заемных средств и процентов по ним.

Производственный риск

связан с факторами низкого качества продукции, ненадежностью оборудования, отсутствием или слабостью систем снабжения сырьем и материалами, а также с экологией производства.

Приведите четкое описание расходов по проекту и использования средств.

Если вы уже брали какие-то кредиты на развитие своего проекта, укажите условия и сроки выплаты. Можно это сделать в виде графика погашения кредитов и уплаты процентов.

Также приведите сведения об оборотном капитале с указанием изменений в течение срока кредита и предполагаемый график уплаты налогов, приложите расчеты основных показателей платежеспособности и ликвидности, а также прогнозы по эффективности проекта.

Обратите внимание: сроки ваших прогнозов должны совпадать со сроками кредитов или инвестирования, которые вы запрашиваете.

По сути, вы должны отразить за несколько периодов (помесячно, поквартально, по годам) возможные колебания курса рубля по отношению к доллару, список и ставки налогов, инфляцию рубля, формирование капитала за счет собственных средств, кредитов, выпуска акций, порядок выплаты займов и кредитов.

Бизнес-план: Показатели эффективности проекта

Оценка эффективности инвестиционного проекта поможет инвестору определить, насколько цена приобретаемого актива (то есть размер вложений) соответствует ожидаемым доходам с учетом всех рисков проекта. Таким образом, он сможет понять, целесообразно ли вкладывать деньги в проект.

Если вы зарегистрировались в качестве ИП, то при написании этого раздела используйте следующие показатели, которые определяются на основе денежных потоков проекта и его участника: чистый доход, чистый дисконтированный доход, внутренняя норма доходности, потребность в дополнительном финансировании, индексы доходности затрат и инвестиций, срок окупаемости.

Чистый доход – это прибыль за вычетом налогов, полученная компанией за определенный период времени. Чистый дисконтированный доход (ЧДД, NPV – Net Present Value) – это сумма ожидаемого потока платежей, приведенная к стоимости на настоящий момент времени. Обычно этот важный показатель рассчитывается при оценке экономической эффективности инвестиций для потоков будущих платежей.

Чистый доход и чистый дисконтированный доход характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта. Для того чтобы инвестор признал ваш проект эффективным и захотел вложить в него свои деньги, необходимо, чтобы ЧДД вашего предприятия был положительным. Соответственно, чем больше этот показатель, тем выше инвестиционная привлекательность проекта.

Внутренняя норма доходности (прибыли, рентабельности, возврата инвестиций, Internal Rate of Return - IRR) определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без потерь для собственника. Этот показатель, который часто обозначается аббревиатурой IRR (Internal Rate of Return), обозначает ставку дисконтирования, при которой чистая текущая стоимость инвестиционного проекта равна нулю.

Простой срок окупаемости инвестиционного проекта – это период простого возврата суммарными чистыми доходами с проекта, в который был вложен капитал. Для инвестора этот показатель не представляет большого интереса, так как он не указывает на то, сколько и за какой период он сможет получить дополнительные прибыли.

А вот дисконтированный срок окупаемости (Discounted payback period) обозначает период, за который вложенные средства в данный проект обеспечат ту же сумму прибыли, дисконтированных (приведенных по фактору времени) к настоящему моменту, которую за это же время можно было бы получить с другого инвестиционного актива.

Потребность в дополнительном финансировании – это максимально значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Этот показатель обозначает минимальный объем внешнего финансирования проекта, который необходим для его реализации. По этой причине потребность в допфинансировании называют также капиталом риска.

Индексы доходности (profitability indexes) отражают «отдачу» проекта на вложенные в него средства. Они могут вычисляться как для дисконтированных, так и для недисконтированных денежных потоков. Этот показатель часто встречается в сравнении инвестиционных проектов, которые отличаются друг от друга величиной затрат и потоками доходов. При оценке эффективности обычно используют:

индекс доходности затрат – отношение суммы накопленных поступлений к сумме накопленных затрат;

индекс доходности дисконтированных затрат – отношение суммы дисконтированных денежных потоков к сумме дисконтированных денежных оттоков;

индекс доходности инвестиций – увеличенное на одну единицу отношение ЧД к накопленному объему инвестиций;

индекс доходности дисконтированных инвестиций – увеличенное на единицу отношение ЧДД к накопленному дисконтированному объему инвестиций.

Индексы доходности затрат и инвестиций превышают единицу, если чистый доход для этого денежного потока положительный. Соответственно, индексы доходности дисконтированных затрат и инвестиций больше единицы, если чистый дисконтированный доход для этого потока положительный.

Важнейшим элементом предпринимательской деятельности является планирование, в том числе финансовое. Эффективное управление финансами фирмы возможно лишь при планировании всех финансовых потоков, процессов и отношений фирмы.

Планирование на предприятии осуществлялось и в условиях административно-командной экономики. Планы предприятий в те годы определялись заданиями отраслевых министерств и получались громоздкими и трудно применимыми на практике. В рыночной экономике планирование на предпринимательской фирме является внутрифирменным, т.е. не носит элементов директивности. Основная цель внутрифирменного финансового планирования - обеспечение оптимальных возможностей для успешной хозяйственной деятельности, получение необходимых для этого средств и в конечном итоге достижение прибыльности фирмы. Планирование связано, с одной стороны, с предотвращением ошибочных действий в области финансов, с другой - с уменьшением числа неиспользованных возможностей. Таким образом, финансовое планирование представляет собой процесс разработки системы финансовых планов и плановых (нормативных) показателей по обеспечению развития предпринимательской фирмы необходимыми финансовыми ресурсами и повышению эффективности ее финансовой деятельности в будущем периоде .

Основными задачами финансового планирования деятельности фирмы являются:

обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности;

определение путей эффективного вложения капитала, оценка степени рационального его использования;

выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств;

установление рациональных финансовых отношений с бюджетом, банками и контрагентами;

соблюдение интересов акционеров и других инвесторов;

контроль за финансовым состоянием, платежеспособностью и кредитоспособностью фирмы .

Рыночная экономика требует от предпринимательских организаций качественно иного финансового планирования, так как за все негативные последствия и просчеты разрабатываемых планов ответственность несут сами организации.

Однако наряду с факторами, требующими широкого применения финансового планирования в современных экономических условиях, действуют и факторы, ограничивающие его использование предпринимательскими фирмами в России, такие, как: высокая степень, неопределенности на российском рынке, связанная с продолжающимися глобальными изменениями во всех сферах общественной жизни (именно их непредсказуемость затрудняет планирование); отсутствие эффективной нормативно-правовой базы в сфере внутрифирменного финансового планирования; ограниченные финансовые возможности для осуществления серьезных финансовых разработок в области планирования у многих предпринимательских фирм.

Большие возможности для осуществления эффективного финансового планирования имеют крупные компании, так как у них достаточно финансовых средств для того, чтобы привлекать высококвалифицированных специалистов, обеспечивающих проведение широкомасштабной плановой работы в области финансов.

Значение финансового планирования для фирмы состоит в том, что оно:

воплощает выработанные стратегические цели в форму конкретных финансовых показателей;

предоставляет возможности определения жизнеспособности финансовых проектов;

служит инструментом получения внешнего финансирования .

Одним из плановых документов, разрабатываемых предпринимательской фирмой, является бизнес-план. Составление его преследует несколько целей, которые указывают на то, что чаще всего бизнес-план разрабатывается для обоснования получения денежных средств из внешнего источника. Определить бизнес-план можно как документ внутрифирменного планирования, излагающий основные аспекты планирования производственной и коммерческой деятельности фирмы, анализирующий риски, с которыми она может столкнуться, а также определяющий способы решения финансово-хозяйственных задач

В разработке бизнес-плана принимают участие все основные структурные подразделения предпринимательской фирмы, в том числе финансовый отдел или департамент. Разрабатывается он, как правило, на 3– 5 лет, при этом показатели первого планируемого года рассчитываются с помесячной или поквартальной разбивкой. Бизнес-план отражает все стороны производственной, коммерческой и финансовой деятельности фирмы и, как правило, включает в себя следующие разделы:

резюме (выводы);

описание фирмы;

описание продукции (работ, услуг);

анализ рынков и конкурентов;

маркетинговый план;

план производства;

организационный план;

финансовый план;

приложения.

В России в настоящее время законодательство не закрепляет обязательность разработки предпринимательскими организациями бизнес-плана, соответственно не существует регламентированной его формы и структуры, поэтому фирмы в зависимости от целей, для которых разрабатывается бизнес-план, могут изменять его структуру и содержание. Исключение составляет структура бизнес-плана финансового оздоровления, которая утверждена Федеральным управлением по делам о несостоятельности (банкротстве) и является обязательной для всех предприятий и организаций на территории России. В этом случае бизнес-план включает в себя следующие разделы:

– общая характеристика предприятия;

– краткие сведения по плану финансового оздоровления;

– анализ финансового состояния предприятия;

– мероприятия по восстановлению платежеспособности и поддержке эффективной деятельности;

– рынок и конкуренция;

– деятельность в сфере маркетинга предприятия;

– план производства;

– финансовый план .

Кроме этого, при разработке бизнес-плана в случае реформы предпринимательской фирмы следует учитывать рекомендации по составлению бизнес-плана, изложенные в Методических рекомендациях по реформе предприятий (организаций), утвержденных Министерством экономики РФ 1 октября 1997 г.

С одной стороны, бизнес-план - это серьезный аналитический документ, а с другой - средство рекламы, поэтому он должен быть написан деловым языком, понятным финансистам, банкирам, партнерам по бизнесу. Информация, представляемая в нем, должна быть четкой, емкой, но одновременно и краткой. При подготовке бизнес-плана следует учитывать, что банки и инвестиционные компании рассматривают множество предложений. Чтобы не затеряться в этом множестве, бизнес-план должен быть подготовлен с учетом требований и стандартов организаций и лиц, которым предполагается представить этот документ .

Важнейшей частью бизнес-плана является финансовый план, обобщающий материалы предыдущих разделов и представляющий их в стоимостном выражении. Этот раздел необходим и важен как для предпринимательских фирм, так и для инвесторов и кредиторов .

Фирмы должны знать источники и размер финансовых ресурсов, необходимых для осуществления проекта, направления использования средств, конечные финансовые результаты своей деятельности. Инвесторы и кредиторы в свою очередь должны иметь представление о том, насколько экономически эффективно будут использованы их средства, каков срок окупаемости и возврата.

Финансовый план бизнес-плана включает ряд разрабатываемых документов, в числе которых:

прогноз объемов реализации;

прогноз доходов и расходов;

прогноз денежных поступлений и выплат;

сводный баланс активов и пассивов;

план по источникам и использованию средств;

расчет точки достижения безубыточности (самоокупаемости).

Прогноз объемов реализации разрабатывается с учетом показателей плана маркетинга (входящего в состав бизнес-плана) и основывается на информации о предполагаемых объемах реализации по каждому товару и ожидаемой цене единицы каждого товара. Данный прогноз может быть представлен в форме таблицы.

Прогноз доходов и расходов составляется с целью показать, как будет формироваться и изменяться прибыль, и разрабатывается, как правило, на первые три года, причем данные за первый год должны быть представлены в помесячной разбивке.

Разработка данного документа позволяет предпринимательской фирме выявить такие важнейшие моменты в ее деятельности, как доходность выпуска продукции, ее рентабельность, уровень производственных и непроизводственных издержек, взаимоотношения фирмы с бюджетной системой, объем предполагаемой чистой прибыли и др.

Прогноз денежных поступлений и выплат оценивает потребности предпринимательской фирмы в денежных средствах для ее нормального функционирования. Он разрабатывается также для проверки синхронности денежных поступлений и выплат, ликвидности фирмы, т.е. наличия на ее счете денежных средств, необходимых для погашения финансовых обязательств.

После составления прогноза доходов и расходов и прогноза поступления денежных поступлений и выплат на основе содержащихся в них показателей может быть разработан сводный баланс активов и пассивов предпринимательской фирмы. При разработке финансового раздела бизнес-плана его рекомендуется составлять на начало и конец первого года реализации проекта, так как данный раздел представляет больший интерес для самой фирмы и не столь важен для кредиторов и инвесторов

Прогноз по источникам и использованию средств предназначен для отображения источников получения средств и их использования, а также изменения активов фирмы за определенный период времени. Он дает возможность определить взаимосвязь между возможными источниками средств и оборотным капиталом предпринимательской фирмы. На основе данного прогноза руководители фирмы, акционеры, инвесторы и кредиторы могут точнее определить финансовое положение фирмы, оценить эффективность принятой финансовой политики и результаты хозяйственной деятельности.

При разработке бизнес-плана для предпринимательской фирмы достаточно важно определить, когда и при каких условиях начнется отдача от вложенных средств, что позволяет сделать расчет точки безубыточности (самоокупаемости). Точка безубыточности показывает, при каком объеме производства и реализации продукции выручка от реализации равняется затратам на производство. Для предпринимательской фирмы имеет смысл производить продукцию, если проект позволяет обеспечить производство и реализацию товара в объеме, превышающем порог безубыточности, только тогда проект начинает приносить прибыль. При объемах выпуска ниже порога безубыточности фирма будет нести убытки.

В заключительной части финансового раздела бизнес-плана излагается стратегия финансирования намеченного к осуществлению бизнес-плана. В этой части разработчикам плана необходимо осветить следующие вопросы: