Проект федерального закона о таможенном регулировании. Если начисляется пеня

Статья 113.1. Отдельные категории товаров, на оборот которых в Российской Федерации может быть введен запрет, и порядок применения этого запрета

1. Правительство Российской Федерации вправе вводить запрет на оборот в Российской Федерации следующих категорий товаров:

1) товары, в отношении которых при их ввозе на единую таможенную территорию Евразийского экономического союза уплачены таможенные пошлины по ставкам, отличным от ставок, установленных Единым таможенным тарифом Евразийского экономического союза, и (или) применяются ставки таможенных пошлин, отличные от ставок, установленных Единым таможенным тарифом Евразийского экономического союза;

2) товары, в отношении которых в соответствии с актами, составляющими право Евразийского экономического союза, государством - членом Евразийского экономического союза принято обязательство об обороте и (или) о нахождении либо об использовании таких товаров только на территории этого государства;

3) товары, в отношении которых государством - членом Евразийского экономического союза, в том числе в случаях, определяемых актами, составляющими право Евразийского экономического союза, в торговле с государствами, не являющимися членами Евразийского экономического союза, в одностороннем порядке применяются тарифные льготы, тарифные преференции, тарифные квоты и (или) запреты и ограничения по правилам, отличающимся от общих правил, установленных актами, составляющими право Евразийского экономического союза, и (или) правил, применяемых в Российской Федерации;

4) товары, в отношении которых таможенные операции совершаются лицами, которым предоставлены отдельные специальные упрощения, предоставляемые только на территории государства - члена Евразийского экономического союза, заключившего международный договор с государством, не являющимся членом Евразийского экономического Союза, о предоставлении таких упрощений, в том числе на взаимной основе;

5) товары, в отношении которых при их ввозе в Российскую Федерацию из государств, не являющихся членами Евразийского экономического союза, применяются в одностороннем порядке меры таможенно-тарифного регулирования и (или) запреты и ограничения, в случае, если при ввозе указанных товаров на единую таможенную территорию Таможенного союза такие меры таможенно-тарифного регулирования и (или) запреты и ограничения не соблюдены.

2. Порядок применения запрета на оборот в Российской Федерации отдельных категорий товаров, предусмотренного настоящей статьей, а также порядок распоряжения такими товарами в случае их обнаружения в обороте в Российской Федерации определяется Правительством Российской Федерации одновременно с введением этого запрета.

3. При введении Правительством Российской Федерации запрета на оборот в Российской Федерации отдельных категорий товаров лицо, указанное в подпункте 9 или 14 пункта 1 статьи 4 Таможенного кодекса Таможенного союза, имеет право на получение информации о выпуске товаров в государствах - членах Евразийского экономического союза в порядке, предусмотренном частями 4 - 10 статьи 100 настоящего Федерального закона. Отсутствие указанной информации у таможенного органа не является основанием, освобождающим лицо от соблюдения запрета на оборот в Российской Федерации отдельных категорий товаров, установленного в соответствии с настоящей главой.

Статья 113.2. Федеральные органы исполнительной власти, уполномоченные по контролю и надзору за соблюдением запрета на оборот в Российской Федерации отдельных категорий товаров, а также по распоряжению такими товарами в случае их обнаружения в обороте в Российской Федерации

Федеральные органы исполнительной власти, уполномоченные по контролю и надзору за соблюдением запрета на оборот в Российской Федерации отдельных категорий товаров, предусмотренного статьей 113.1 настоящего Федерального закона, а также по распоряжению такими товарами в случае их обнаружения в обороте в Российской Федерации, определяются Правительством Российской Федерации одновременно с введением этого запрета.".

Настоящий Федеральный закон вступает в силу по истечении 30 дней после дня его официального опубликования.

Статья 71. Общие правила взыскания таможенных платежей и иных платежей, взыскание которых возложено на таможенные органы

1. Взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней производится с плательщиков, лиц, несущих солидарную обязанность с плательщиком по уплате таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин (далее - лица, несущие солидарную обязанность), а также за счет товаров, в отношении которых не уплачены или не полностью уплачены таможенные платежи, специальные, антидемпинговые, компенсационные пошлины.

Таможенные платежи, специальные, антидемпинговые, компенсационные пошлины, проценты и пени взыскиваются таможенными органами, определяемыми федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела, в том числе исходя из принципа налогового учета плательщика (лица, несущего солидарную обязанность).

2. Взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней производится за счет:

1) денежных средств, находящихся на счетах плательщика (лица, несущего солидарную обязанность) в банках;

2) электронных денежных средств плательщика (лица, несущего солидарную обязанность);

3) авансовых платежей плательщика (лица, несущего солидарную обязанность);

4) таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, подлежащих возврату в соответствии со статьями 67 и 76 Кодекса Союза;

5) обеспечения исполнения обязанности по уплате таможенных пошлин, налогов;

6) обеспечения исполнения обязанности по уплате специальных, антидемпинговых, компенсационных пошлин;

7) обеспечения исполнения обязанностей юридического лица, осуществляющего деятельность в сфере таможенного дела;

8) обеспечения исполнения обязанностей уполномоченного экономического оператора;

9) товаров, в отношении которых не уплачены или не полностью уплачены таможенные платежи, специальные, антидемпинговые, компенсационные пошлины;

10) иного имущества плательщика (лица, несущего солидарную обязанность).

3. Взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней с юридических лиц и индивидуальных предпринимателей производится в судебном порядке, если в ходе применения таможенными органами мер взыскания, установленных настоящим Федеральным законом, такое взыскание не было произведено.

Взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней с физических лиц, за исключением индивидуальных предпринимателей, производится в судебном порядке, кроме случаев, установленных частями 5 и 6 статьи 76 настоящего Федерального закона.

4. Меры по взысканию таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней принимаются таможенным органом после истечения срока исполнения уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, за исключением случаев, когда в соответствии с пунктом 4 статьи 55 Кодекса Союза, частями 5 и 6 статьи 76, частью 2 статьи 79 настоящего Федерального закона такое уведомление не направляется, а также, когда плательщиком является таможенный орган.

5. Если в соответствии с настоящим Федеральным законом плательщиком таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней является таможенный орган, взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней производится в порядке, установленном Правительством Российской Федерации.

6. Меры по взысканию таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней не принимаются:

1) если уведомление об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней в соответствии со статьей 73 настоящего Федерального закона не выставлено в течение трех лет со дня истечения срока их уплаты, либо со дня обнаружения факта неуплаты таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней при проведении таможенного контроля после выпуска товаров, указанных в подпункте 1 пункта 1 статьи 126 Кодекса Союза, либо со дня наступления обстоятельств, при которых обязанность лиц уплачивать таможенные платежи, специальные, антидемпинговые, компенсационные пошлины, проценты и пени в соответствии с международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации подлежит исполнению;

2) в случаях, установленных подпунктами 2 - 5 пункта 4 статьи 68 Кодекса Союза. Правительство Российской Федерации может устанавливать иные случаи, когда меры по взысканию вывозных таможенных пошлин, налогов не принимаются.

7. Взыскание иных платежей, взимание которых возложено на таможенные органы, за исключением специальных, антидемпинговых, компенсационных пошлин, производится в случаях, установленных законодательством Российской Федерации, нормативными правовыми актами Правительства Российской Федерации в порядке, определяемом Правительством Российской Федерации.

8. Применение мер по взысканию вывозной таможенной пошлины может быть приостановлено по решению таможенного органа о приостановлении взыскания вывозной таможенной пошлины на срок не более шести месяцев со дня истечения срока, установленного частью 10 статьи 73 настоящего Федерального закона.

Форма, формат и структура решения о приостановлении взыскания вывозной таможенной пошлины, а также порядок и условия принятия решения о приостановлении взыскания вывозной таможенной пошлины устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела.

Плательщик (лицо несущее солидарную обязанность) до принятия решения о приостановлении мер по взысканию вывозной таможенной пошлины обязан предоставить обеспечение исполнения обязанности по уплате вывозной таможенной пошлины, за исключением случая, предусмотренного пунктом 6 части 3 статьи 55 настоящего Федерального закона.

Срок действия обеспечения исполнения обязанности по уплате вывозной таможенной пошлины, указанного в абзаце третьем настоящей части, должен быть не менее срока, на который приостановлено взыскание вывозной таможенной пошлины.

В случае, если таможенное декларирование товаров осуществляется уполномоченным экономическим оператором и срок действия обеспечения исполнения обязанности уполномоченного экономического оператора истекает в период действия приостановления взыскания вывозной таможенной пошлины, до истечения указанного срока должно быть предоставлено обеспечение исполнения обязанности по уплате вывозной таможенной пошлины.

За период приостановления взыскания вывозной таможенной пошлины начисляются пени в соответствии со статьей 72 настоящего Федерального закона.

Статья 72. Пени

1. Пенями признаются установленные настоящей статьей суммы денежных средств, которые плательщик (лицо, несущее солидарную обязанность) обязан уплатить в случае неисполнения или ненадлежащего исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин в сроки, установленные Кодексом Союза и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании.

2. Исполнение обязанности по уплате пеней производится в соответствии со статьей 30 настоящего Федерального закона. Взыскание пеней осуществляется в соответствии с настоящей главой. Возврат пеней осуществляется в соответствии с главой 11 настоящего Федерального закона.

3. Обязанность по уплате пеней возникает со дня, следующего за днем истечения срока исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, установленного международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании.

4. Обязанность по уплате пеней прекращается в следующих случаях:

1) исполнение обязанности по уплате пеней;

2) наступление обстоятельств, указанных в абзаце третьем пункта 4 статьи 57, в абзаце третьем пункта 6 статьи 74 и абзаце третьем пункта 3 статьи 270 Кодекса Союза;

3) возникновение обстоятельств, с которыми международные договоры и акты в сфере таможенного регулирования и (или) законодательство Российской Федерации о таможенном регулировании связывают прекращение обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов;

4) признание сумм таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов безнадежными к взысканию в порядке, определенном настоящим Федеральным законом.

5. Обязанность по уплате пеней исполняется одновременно с уплатой таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов в полном объеме.

Обязанность по уплате пеней исполняется независимо от применения иных мер ответственности за нарушение международных договоров и актов в сфере таможенного регулирования и (или) законодательства Российской Федерации.

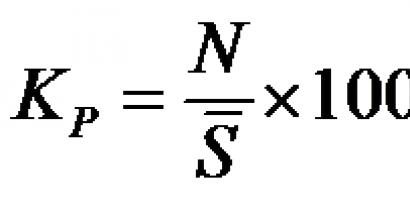

6. Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин начиная со дня, следующего за днем истечения такого срока, если иное не предусмотрено частью 16 статьи 76 настоящего Федерального закона.

Размер пеней определяется путем применения ставки пеней и базы для их исчисления, равной сумме таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, обязанность по уплате которых не исполнена. Размер пеней не может превышать размер таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, в связи с неисполнением или ненадлежащим исполнением обязанности по уплате которых начислены пени.

Уменьшение размера начисленных пеней, а также предоставление отсрочки или рассрочки уплаты пеней не допускаются.

7. Ставка пени принимается равной одной трехсотой ключевой ставки Центрального банка Российской Федерации, действующей в день ее применения, если иное не предусмотрено абзацем вторым настоящей части.

Ставка пени в размере одной сотой ключевой ставки Центрального банка Российской Федерации, действующей на день ее применения, применяется при начислении пеней в случаях, определенных пунктами 4 и 5 части 9 настоящей статьи, начиная со дня, следующего за днем формирования уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней.

8. Пени начисляются в валюте Российской Федерации.

9. Таможенный орган начисляет пени на сумму таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, срок исполнения обязанности по уплате которых был нарушен:

1) при исчислении таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, если согласно Кодексу Союза и актам в сфере таможенного регулирования такое исчисление производит таможенный орган, - в расчете таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин, форма которого устанавливается Комиссией согласно пункту 4 статьи 52 Кодекса Союза, или в расчете таможенных пошлин, налогов, взимаемых по единым ставкам, либо таможенных пошлин, налогов, взимаемых в виде совокупного таможенного платежа (далее в настоящей главе - расчет таможенных пошлин, налогов, взимаемых по единым ставкам), форма которого устанавливается в соответствии со статьей 74 настоящего Федерального закона;

2) при внесении изменений в декларацию на товары - в корректировке декларации на товары;

3) при формировании уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов - в таком уведомлении (уточнении к уведомлению);

4) при принятии решения о взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин в соответствии со статьями 75, 76, 79 и 80 настоящего Федерального закона - в таком решении;

5) при оформлении требования об уплате денежных средств по банковской гарантии или договору поручительства - в таком требовании;

6) при оформлении требования об уплате денежных средств в соответствии с частями 2 и 11 статьи 76 настоящего Федерального закона - в таком требовании;

7) при принятии решения о взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин согласно статье 80 настоящего Федерального закона - в таком решении.

10. При взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин в судебном порядке пени начисляются при подаче таможенным органом в суд или арбитражный суд иска или заявления. До принятия судебного акта таможенный орган для уточнения исковых требований проводит пересчет пеней по день такого пересчета включительно.

Таможенный орган производит начисление пеней в иных случаях, предусмотренных международными договорами и актами в сфере таможенного регулирования и законодательством Российской Федерации.

11. Таможенный орган начисляет пени за период, который начинается со дня, следующего за днем истечения срока исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, по день:

1) проведения такого начисления включительно, - если на день начисления пеней обязанность по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов не исполнена;

2) исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов включительно, - если на день начисления пеней такая обязанность исполнена.

12. Плательщик (лицо, несущее солидарную обязанность) начисляет пени на сумму таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, срок исполнения обязанности по уплате которых был нарушен:

1) при таможенном декларировании товаров с применением декларации на товары - в декларации на товары;

2) при внесении изменений в декларацию на товары - в корректировке декларации на товары.

13. Плательщик (лицо, несущее солидарную обязанность) начисляет пени за период, который начинается со дня, следующего за днем истечения срока исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, по день подачи декларации на товары или корректировки декларации на товары включительно.

14. Пени не подлежат начислению:

1) если таможенным органом не установлен плательщик;

2) если возникает обязанность по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин на территории другого государства - члена Союза и подлежащие уплате таможенные платежи, специальные, антидемпинговые, компенсационные пошлины взыскиваются на основании документов, определенных международным договором государств - членов Союза;

3) в случаях, предусмотренных законодательством Российской Федерации о несостоятельности (банкротстве);

4) если обязанность по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин при выпуске товаров в соответствии со статьей 121 Кодекса Союза обеспечена денежным залогом на сумму такого денежного залога;

5) за период предоставления отсрочки или рассрочки уплаты таможенных пошлин, налогов;

6) за период, который начинается со дня, следующего за днем формирования уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, по день исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, если эта обязанность полностью была исполнена до наступления срока, указанного в части 10 статьи 73 настоящего Федерального закона;

7) за период, который начинается со дня, следующего за днем формирования решения таможенного органа о применении меры взыскания таможенных платежей, специальных, антидемпинговых, компенсационных пошлин в соответствии со статьями 75, 76, 79 и 80 настоящего Федерального закона, по день исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, если в результате применения такой меры взыскания обязанность по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин исполнена полностью;

8) при выставлении уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов, пеней, дополнительно начисленных по результатам принятия после выпуска товаров решения о внесении изменений в сведения, заявленные в декларации на товары, касающиеся таможенной стоимости, в случае наличия авансовых платежей участника внешнеэкономической деятельности на лицевом счете при условии, что таможенному органу дано право на распоряжение указанными авансовыми платежами, в том числе право на их безакцептное списание;

9) при выставлении уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов, пеней, дополнительно начисленных по результатам принятия после выпуска товаров решения о внесении изменений в сведения, заявленные в декларации на товары, касающиеся таможенной стоимости, в случае следования разъяснениям таможенных органов, если законодательно установлено, что эти разъяснения носят обязательный к применению характер;

10) при выставлении уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов, пеней, дополнительно начисленных по результатам принятия после выпуска товаров решения о внесении изменений в сведения, заявленные в декларации на товары, касающиеся таможенной стоимости, в случае ошибки при неполном списании денежных средств со счета плательщика, если лицо докажет достаточность денежных средств на его счете на момент списания;

11) при выставлении уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов, пеней, дополнительно начисленных по результатам принятия после выпуска товаров решения о внесении изменений в сведения, заявленные в декларации на товары, обусловленных указанием в такой декларации на товары неверного кода товара по Товарной номенклатуре внешнеэкономической деятельности при условии отсутствия состава административного правонарушения, предусмотренного частью 2 статьи 16.2 Кодекса Российской Федерации об административных правонарушениях, и преступления, предусмотренного статьей 226.1 Уголовного кодекса Российской Федерации;

12) в иных случаях, предусмотренных настоящим Федеральным законом.

Статья 73. Уведомление (уточнение к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней

1. Уведомление (уточнение к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней (далее для настоящей главы - уведомление) (уточнение к уведомлению) представляет собой извещение плательщика и лица, несущего солидарную обязанность, о таможенных платежах, специальных, антидемпинговых, компенсационных пошлинах, процентах и пеней, не уплаченных в срок, установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании.

2. Уведомление (уточнение к уведомлению) должно содержать сведения:

1) о регистрационном номере и дате формирования уведомления (уточнения к уведомлению);

2) о регистрационном номере и дате корректировки декларации на товары или расчета таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин, формы которых определяются Комиссией;

3) о таможенном органе, сформировавшем уведомление (уточнение к уведомлению);

4) о плательщике и (или) лице, несущем солидарную обязанность;

5) о суммах подлежащих уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней;

6) о наступившем сроке исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов;

7) о сумме пеней, начисленных по день формирования уведомления (уточнения к уведомлению) включительно;

8) о реквизитах счета Федерального казначейства в целях уплаты в безналичном порядке.

3. Форма, формат и структура уведомления (уточнения к уведомлению), а также порядок направления и получения таких документов по информационно-телекоммуникационным каналам связи, в том числе через личный кабинет, утверждаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

4. Таможенный орган обязан направить уточнение к уведомлению при изменении размера исчисленных и подлежащих уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, указанных в уведомлении (уточнении к уведомлению) после направления уведомления (уточнения к уведомлению).

При направлении уточнения к уведомлению таможенный орган уведомляет плательщика (лицо, несущее солидарную обязанность) об отзыве предыдущего уведомления (уточнения к уведомлению).

Если на момент направления уточнения к уведомлению ранее направленное уведомление (уточнение к уведомлению) исполнено, уплаченные суммы таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней зачитываются в счет уплаты сумм таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней и в сумму уточнения к уведомлению не включаются.

Если на момент направления уточнения к уведомлению таможенным органом начаты действия по взысканию на основании ранее вынесенных в соответствии со статьями 75 - 77 настоящего Федерального закона решений таможенного органа о применении меры взыскания

таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, то одновременно с направлением уточнения к уведомлению таможенный орган приостанавливает такие действия по взысканию до наступления срока, указанного в части 10 настоящей статьи.

После истечения срока, установленного частью 10 настоящей статьи, таможенный орган принимает меры по возобновлению действий по взысканию на основании ранее вынесенных в соответствии со статьями 75 - 77 настоящего Федерального закона решений таможенного органа о применении меры взыскания таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, но в пределах сумм таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, отраженных в уточнении к уведомлению.

Признание в порядке главы 46 настоящего Федерального закона, ведомственного контроля или в судебном порядке действий по направлению уведомления (уточнения к уведомлению) не соответствующими требованиям права Союза и (или) законодательства Российской Федерации без признания не соответствующими требованиям

права Союза и (или) законодательства Российской Федерации оснований для его направления не лишает таможенный орган права направить уточнение к уведомлению, за исключением случая, когда у таможенного органа отсутствуют основания для направления уточнения к уведомлению.

В случае установления таможенным органом, направившим уведомление (уточнение к уведомлению), отсутствия оснований для направления такового, таможенный орган не позднее одного рабочего дня, следующего за днем установления указанного факта, информирует лицо, в адрес которого направлено уведомление (уточнение к уведомлению), об отзыве уведомления (уточнения к уведомлению).

5. При солидарной обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов уведомления (уточнения к уведомлению) направляются одновременно плательщику и лицам, несущим солидарную обязанность, с указанием об этом в таких уведомлениях (уточнениях к уведомлению).

В случае, если возможность направить уведомление (уточнение к уведомлению) сразу нескольким лицам, указанным в абзаце первом настоящей части, отсутствует, таможенный орган направляет уведомление (уточнение к уведомлению) одному из этих лиц.

В случае принятия таможенным органом решения по результатам таможенного контроля в соответствии со статьей 218 настоящего Федерального закона о признании лица, участвовавшего в незаконном перемещении товаров через таможенную границу Союза, лицо, которое приобрело в собственность или во владение незаконно ввезенные товары, несущее солидарную обязанность с лицом, незаконно перемещающим товары через таможенную границу Союза, обязанность по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, таможенный орган направляет такому лицу уведомление (уточнение к уведомлению) не позднее десяти рабочих дней после принятия решения.

6. Уведомление (уточнение к уведомлению) должно быть направлено плательщику (лицу, несущему солидарную обязанность) не позднее десяти рабочих дней со дня обнаружения факта неисполнения или ненадлежащего исполнения им обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок.

Направление уведомления (уточнения к уведомлению) после истечения сроков, установленных настоящей статьей, не является основанием для признания такого требования незаконным.

7. Уточнение к уведомлению должно быть направлено не позднее десяти рабочих дней со дня наступления обстоятельств, определенных частью 4 настоящей статьи.

8. При неисполнении уведомления (уточнения к уведомлению) в сроки, установленные настоящей статьей, таможенные органы принимают меры по принудительному взысканию таможенных пошлин, налогов в соответствии с настоящей главой.

9. Уведомление (уточнение к уведомлению) направляется плательщику (лицу, несущему солидарную обязанность) независимо от привлечения его к уголовной или административной ответственности.

10. Срок исполнения уведомления (уточнения к уведомлению) составляет пятнадцать рабочих дней со дня его получения плательщиком (лицом, несущим солидарную обязанность), уточнения к уведомлению об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней - десять рабочих дней со дня его получения плательщиком (лицом, несущим солидарную обязанность).

11. При неисполнении уведомления (уточнения к уведомлению) в сроки, указанные в части 10 настоящей статьи, таможенный орган принимает меры взыскания таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней в соответствии с настоящей главой.

12. Уведомление (уточнение к уведомлению) составляется в виде документа на бумажном носителе или электронного документа.

13. Уведомление (уточнение к уведомлению) в виде документа на бумажном носителе может быть вручено таможенным органом лицу, которому оно адресовано, или его представителю непосредственно под расписку, или направлено по почте заказным письмом.

В случае направления уведомления (уточнения к уведомлению) таможенным органом по почте заказным письмом днем его получения считается шестой день, следующий за днем отправки заказного письма.

В случае направления уведомления (уточнения к уведомлению) таможенным органом в виде электронного документа днем его получения считается день, установленный частью 3 статьи 282 настоящего Федерального закона.

14. В случае направления уведомления (уточнения к уведомлению) по почте такой документ направляется таможенным органом:

1) российскому юридическому лицу - по его адресу, сведения о котором содержатся в Едином государственном реестре юридических лиц;

2) иностранному юридическому лицу - по адресу, указанному таким лицом таможенному органу в таможенных документах, в том числе при таможенном декларировании;

3) индивидуальному предпринимателю - по адресу его места жительства в Российской Федерации, сведения о котором содержатся в Едином государственном реестре индивидуальных предпринимателей;

4) физическому лицу - по адресу, указанному таким лицом таможенному органу, в том числе в таможенных документах.

Статья 74. Обнаружение факта неисполнения или ненадлежащего исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов или пеней

1. Выявление факта неисполнения или ненадлежащего исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней в установленный Кодексом Союза и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок фиксируется таможенным органом:

1) если таможенное декларирование товаров производилось с применением декларации на товары, - путем внесения изменений в сведения, указанные в декларации на товары (формирования корректировки декларации на товары);

2) если таможенное декларирование товаров не производилось либо производилось с применением иных таможенных документов, - путем заполнения расчета таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин, а в случае, указанном в пункте 26 статьи 266 Кодекса Союза, - путем расчета таможенных пошлин, налогов, взимаемых по единым ставкам, либо таможенных пошлин, налогов, взимаемых в виде совокупного таможенного платежа;

3) если таможенному органу подано заявление, предусмотренное пунктом 4 статьи 277 Кодекса Союза, - путем внесения изменений в указанное заявление.

2. Днем обнаружения факта неисполнения или ненадлежащего исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок признается день регистрации таможенным органом:

1) корректировки декларации на товары;

2) расчета таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин;

3) расчета таможенных пошлин, налогов, взимаемых по единым ставкам, либо таможенных пошлин, налогов, взимаемых в виде совокупного таможенного платежа;

3. Факты нарушения норм международных договоров и актов в сфере таможенного регулирования и (или) законодательства Российской Федерации о таможенном регулировании, влекущие наступление срока исполнения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов или пеней, фиксируются на основании решения таможенного органа по результатам таможенного контроля.

4. Расчет таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин и расчет таможенных пошлин, налогов, взимаемых по единым ставкам, либо таможенных пошлин, налогов, взимаемых в виде совокупного таможенного платежа, заполняются не позднее десяти рабочих дней со дня принятия таможенным органом решения по результатам таможенного контроля и (или) иного решения в сфере таможенного дела, фиксирующего факт нарушения норм международных договоров и актов в сфере таможенного регулирования и (или) законодательства Российской Федерации о таможенном регулировании, который влечет за собой наступление срока уплаты таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, если иной срок заполнения не установлен международными договорами и актами в сфере таможенного регулирования.

Форма, формат и структура расчета таможенных пошлин, налогов, взимаемых по единым ставкам, либо таможенных пошлин, налогов, взимаемых в виде совокупного таможенного платежа, а также порядок такого расчета составления и внесения в него изменений утверждаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

Статья 75. Взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней за счет денежных средств, находящихся на счетах плательщика в банках, и его электронных денежных средств (бесспорное взыскание)

1. При неисполнении или ненадлежащем исполнении обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней по истечении срока, указанного в части 10 статьи 73 настоящего Федерального закона, и недостаточности или отсутствии денежных средств на лицевом счете плательщика (лица, несущего солидарную обязанность) таможенный орган обращает взыскание на денежные средства на счетах плательщика (лица, несущего солидарную обязанность) в банках и его электронные денежные средства. Взыскание производится на основании решения таможенного органа о взыскании денежных средств со счетов в бесспорном порядке (далее в настоящей статье - решение о бесспорном взыскании).

2. Решение о бесспорном взыскании принимается таможенным органом не позднее пятнадцати рабочих дней по истечении срока, указанного в части 10 статьи 73 настоящего Федерального закона.

Решение о бесспорном взыскании, принятое после истечения указанного в абзаце первом настоящей части срока, считается недействительным и исполнению не подлежит. В этом случае таможенный орган может обратиться в суд с заявлением о взыскании с плательщика (лица, несущего солидарную обязанность) исчисленных и подлежащих уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней. Заявление может быть подано в суд не позднее шести месяцев по истечении срока, указанного в части 10 статьи 73 настоящего Федерального закона.

3. Решение о бесспорном взыскании должно содержать сведения:

1) о регистрационном номере и дате принятия решения о бесспорном взыскании;

2) о таможенном органе, принявшем решение о бесспорном взыскании;

4) о сумме таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов, подлежащих взысканию в связи с неисполнением или ненадлежащим исполнением в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок обязанности по их уплате;

5) о суммах подлежащих взысканию пеней, начисленных по день составления решения о бесспорном взыскании включительно;

6) о датах и номерах уведомлений (уточнений к уведомлениям), которыми плательщик (лицо, несущее солидарную обязанность) был уведомлен о неисполнении или ненадлежащем исполнении в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней;

7) о регистрационном номере и дате корректировки декларации на товары или расчета таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин, формы которых определяются Комиссией.

4. Сведения о сумме таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, подлежащих взысканию в связи с неисполнением или ненадлежащим исполнением в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок обязанности по их уплате, указываются в решении о бесспорном взыскании по видам платежей.

Решение о бесспорном взыскании оформляется в виде документа на бумажном носителе или электронного документа.

Форма, формат и структура решения о бесспорном взыскании утверждаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

5. Взыскание таможенных платежей специальных, антидемпинговых, компенсационных пошлин, процентов и пеней производится по решению о бесспорном взыскании путем направления таможенным органом в банк, в котором:

1) открыты счета плательщика (лица, несущего солидарную обязанность), инкассового поручения на списание и перечисление на счет федерального казначейства или на счет, определенный международным договором государств - членов Союза, необходимых денежных средств со счетов этого лица;

2) находятся электронные денежные средства плательщика (лица, несущего солидарную обязанность), поручения таможенного органа на перевод электронных денежных средств на счет Федерального казначейства.

6. Взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней может производиться с рублевых расчетных (текущих) и валютных счетов плательщика (лица, несущего солидарную обязанность), а также за счет остатков электронных денежных средств в валюте Российской Федерации и в иностранной валюте.

Не производится взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней с депозитного счета плательщика (лица, несущего солидарную обязанность), если не истек срок действия депозитного договора. При наличии указанного договора таможенный орган вправе дать банку поручение на перечисление по истечении срока действия депозитного договора денежных средств с депозитного счета на расчетный (текущий) счет плательщика (лица, несущего солидарную обязанность), если к этому времени не будет исполнено направленное в этот банк инкассовое поручение таможенного органа.

7. Банк в очередности, установленной гражданским законодательством Российской Федерации, безусловно исполняет:

1) инкассовое поручение:

а) не позднее одного операционного дня, следующего за днем получения инкассового поручения, при взыскании денежных средств с рублевых счетов;

б) не позднее двух операционных дней, следующих за днем получения инкассового поручения, при взыскании с валютных счетов;

2) поручение таможенного органа на перевод электронных денежных средств:

а) не позднее одного операционного дня, следующего за днем получения поручения таможенного органа, при взыскании за счет остатков электронных денежных средств в валюте Российской Федерации;

б) не позднее двух операционных дней, следующих за днем получения поручения таможенного органа, при взыскании за счет остатков электронных денежных средств в иностранной валюте.

8. Исполнение банком инкассового поручения, поручения таможенного органа на перевод электронных денежных средств осуществляется за счет денежных средств (электронных денежных средств) плательщика (лица, несущего солидарную обязанность), в том числе за счет денежных средств (электронных денежных средств), в отношении которых банком приостановлены операции во исполнение решения о приостановлении операций по счетам плательщика в банке и переводов его электронных денежных средств, принятого таможенным органом, направившим в банк инкассовое поручение, поручение таможенного органа на перевод электронных денежных средств.

9. При недостаточности или отсутствии в день получения банком инкассового поручения денежных средств на счетах плательщика (лица, несущего солидарную обязанность), а также при недостаточности или отсутствии в день получения банком поручения таможенного органа на перевод электронных денежных остатков электронных денежных средств указанного лица банк исполняет такие поручения в очередности, установленной гражданским законодательством Российской Федерации, по мере поступления:

1) денежных средств:

а) не позднее одного операционного дня, следующего за днем каждого такого поступления на рублевые счета;

б) не позднее двух операционных дней, следующих за днем каждого такого поступления на валютные счета;

2) электронных денежных средств:

а) не позднее одного операционного дня, следующего за днем каждого такого поступления электронных денежных средств в валюте Российской Федерации;

б) не позднее двух операционных дней, следующих за днем каждого такого поступления электронных денежных средств в иностранной валюте.

10. Взыскание таможенных и иных платежей с валютных счетов плательщика (лица, несущего солидарную обязанность) производится в сумме, эквивалентной сумме платежа в рублях по курсу Центрального банка Российской Федерации, установленному на дату продажи валюты. При взыскании средств, находящихся на валютных счетах, таможенный орган одновременно с инкассовым поручением направляет в банк поручение о продаже не позднее следующего за днем получения такого поручения дня валюты плательщика (лица, несущего солидарную обязанность).

11. При взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней за счет электронных денежных средств в иностранной валюте и указании в поручении таможенного органа на перевод электронных денежных средств:

1) валютного счета плательщика (лица, несущего солидарную обязанность) - банк осуществляет перевод электронных денежных средств на этот счет;

2) рублевого счета плательщика (лица, несущего солидарную обязанность) с одновременным направлением в банк поручения о продаже не позднее следующего за днем получения такого поручения дня валюты плательщика (лица, несущего солидарную обязанность) - банк осуществляет перевод электронных денежных средств на рублевый счет плательщика (лица, несущего солидарную обязанность) в сумме, эквивалентной сумме платежа в рублях по курсу Центрального банка Российской Федерации, установленному на дату перевода электронных денежных средств.

12. Расходы, связанные с продажей иностранной валюты при взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, осуществляются за счет плательщика (лица, несущего солидарную обязанность).

13. Форма поручения таможенного органа на перевод электронных денежных средств и порядок его направления в банк на бумажном носителе устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела, по согласованию с Центральным банком Российской Федерации.

Поручение таможенного органа на перевод электронных денежных средств должно содержать указание реквизитов корпоративного электронного средства платежа плательщика (лица, несущего солидарную обязанность), с использованием которых должен быть осуществлен перевод электронных денежных средств, указание подлежащей переводу суммы, а также реквизитов счета плательщика (лица, несущего солидарную обязанность).

Формы инкассового поручения, поручения таможенного органа на перевод электронных денежных средств, поручения таможенного органа

на продажу иностранной валюты, решения об отзыве инкассового поручения (поручения таможенного органа на перевод электронных денежных средств) устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела, по согласованию с Центральным банком Российской Федерации. Форматы и структуры указанных документов устанавливаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

Направление таможенным органом документов, указанных в настоящей статье, в банк в виде электронных документов производится в порядке, установленном Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела, либо по информационно-телекоммуникационным каналам связи, в том числе

через личный кабинет в соответствии с порядком, установленным федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела.

Статья 76. Обращение взыскания на обеспечение исполнения обязанности по уплате таможенных пошлин, налогов, на обеспечение обязанности по уплате специальных, антидемпинговых, компенсационных пошлин, на обеспечение исполнения обязанностей юридического лица, осуществляющего деятельность в сфере таможенного дела, и на обеспечение исполнения обязанностей уполномоченного экономического оператора

1. Таможенный орган вправе потребовать у гаранта, выдавшего банковскую гарантию, поручителя, заключившего с таможенным органом договор поручительства, уплатить суммы денежных средств в размере подлежащих уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней либо обратить взыскание на предмет залога или на денежный залог.

Таможенный орган, осуществляющий взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, вправе выступить в качестве кредитора (бенифициара) с полным объемом прав кредитора (бенифициара) также в случае, когда

в банковской гарантии, в договоре поручительства либо договоре о залоге имущества в качестве кредитора (бенифициара) назван иной таможенный орган.

2. При неисполнении или ненадлежащем исполнении обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней в установленный частью 10 статьи 73 настоящего Федерального закона срок и недостаточности или отсутствии денежных средств на лицевом счете плательщика (лица, несущего солидарную обязанность) таможенный орган направляет гаранту, поручителю требование об уплате денежной суммы по банковской гарантии или договору поручительства. Требование об уплате денежной суммы по банковской гарантии или договору поручительства направляется таможенным органом не позднее пятнадцати рабочих дней со дня истечения срока, указанного в части 10 статьи 73 настоящего Федерального закона. Требование об уплате денежной суммы по банковской гарантии или договору поручительства составляется в виде документа на бумажном носителе или электронного документа и должно содержать сведения:

1) о номере и дате требования об уплате денежной суммы;

2) о таможенном органе, составившем требование об уплате денежной суммы;

3) о принципале по банковской гарантии или должнике по договору поручительства;

4) о сумме денежных средств, подлежащих уплате по требованию об уплате денежной суммы по банковской гарантии или договору поручительства;

5) о номере и дате банковской гарантии, договора поручительства;

6) об основаниях для направления требования об уплате денежной суммы по банковской гарантии или договору поручительства;

7) о реквизитах счета Федерального казначейства в целях уплаты в безналичном порядке.

3. В сумму денежных средств, подлежащих уплате по требованию об уплате денежной суммы по банковской гарантии или договору поручительства, включаются пени, начисленные по день составления такого требования включительно.

Форма, формат и структура требования об уплате денежной суммы, а также порядок направления такого требования в виде электронного документа с использованием информационно-телекоммуникационных сетей, в том числе через личный кабинет, утверждаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

В случае обеспечения обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней несколькими способами таможенный орган направляет требования об уплате денежной суммы каждому гаранту, поручителю на полную сумму таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, обязанность по уплате которых не исполнена или исполнена частично, но не более суммы, установленной в банковской гарантии, договоре поручительства.

4. Гарант, поручитель не вправе отказать таможенному органу в удовлетворении требования об уплате денежной суммы по банковской гарантии или договору поручительства, кроме случая, когда такое требование предъявлено гаранту, поручителю после окончания срока, на который выдана банковская гарантия, или срока действия договора поручительства.

Требование об уплате денежной суммы по банковской гарантии или договору поручительства подлежит безусловному исполнению гарантом, поручителем также в случае, когда указанные денежные средства в соответствии с международными договорами и актами в сфере таможенного регулирования подлежат уплате в другом государстве - члене Союза.

Обязательство по банковской гарантии, договору поручительства подлежит исполнению гарантом, поручителем не позднее пяти рабочих дней со дня получения ими требования об уплате денежных средств по банковской гарантии, договору поручительства.

5. Если у таможенного органа отсутствуют сведения о месте нахождения (месте жительства) плательщика (лица, несущего солидарную обязанность) или плательщиком (лицом, несущим солидарную обязанность) является иностранное лицо, таможенный орган вправе совершить действия, указанные в части 1 настоящей статьи, без направления этому лицу уведомления (уточнения к уведомлению).

6. Если обеспечение исполнения обязанности по уплате таможенных платежей и (или) обязанности по уплате специальных, антидемпинговых, компенсационных пошлин было внесено в форме денежного залога, то таможенный орган обращает взыскание на суммы денежного залога без направления уведомления (уточнения к уведомлению).

Взыскание за счет денежного залога осуществляется не позднее пяти рабочих дней со дня обнаружения факта неисполнения или ненадлежащего исполнения плательщиком (лицом, несущим солидарную обязанность) обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней в срок, установленный международными договорами и актами в сфере таможенного регулирования и законодательства Российской Федерации о таможенном регулировании.

Таможенный орган не позднее трех рабочих дней со дня обращения взыскания на денежный залог информирует о произведенном взыскании плательщика (лицо, несущее солидарную обязанность) или лицо, внесшее денежные средства в качестве денежного залога.

Если после обращения взыскания на денежный залог обязанность по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней осталась неисполненной, то таможенный орган направляет плательщику (лицу, несущему солидарную обязанность) уведомление (уточнение к уведомлению) и применяет меры взыскания в порядке, установленном настоящей главой.

7. При неисполнении или ненадлежащем исполнении обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней по истечении срока, указанного в части 10 статьи 73 настоящего Федерального закона, таможенный орган не позднее пяти рабочих дней со дня истечения такого срока обращает взыскание на денежный залог, внесенный для обеспечения обязанностей уполномоченного экономического оператора и (или) обязанностей юридического лица, осуществляющего деятельность в сфере таможенного дела.

Таможенный орган не позднее трех рабочих дней со дня обращения взыскания на денежный залог информирует о произведенном взыскании плательщика (лицо, несущее солидарную обязанность), а также лицо, внесшее денежные средства в качестве денежного залога. Информирование производится с применением формы уведомления, установленной частью 5 настоящей статьи.

8. В случае, указанном в части 7 настоящей статьи, таможенный орган принимает решение об обращении взыскания на денежный залог, которое составляется в виде документа на бумажном носителе или электронного документа. Решение об обращении взыскания на денежный залог должно содержать сведения:

1) о номере и дате решения об обращении взыскания на денежный залог;

2) о таможенном органе, принявшем решение об обращении взыскания на денежный залог;

3) о плательщике и (или) лице, несущем солидарную обязанность;

5) о сумме подлежащих взысканию пеней и (или) процентов, начисленных по день составления решения об обращении взыскания на денежный залог включительно;

9. Форма, формат и структура решения об обращении взыскания на денежный залог устанавливаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

Форма, формат и структура уведомления о взыскании таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней за счет денежного залога, а также порядок направления такого уведомления в виде электронного документа по информационно-телекоммуникационным каналам связи, в том числе через личный кабинет, утверждаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

10. При неисполнении или ненадлежащем исполнении обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней до истечения срока, указанного в части 10 статьи 73 настоящего Федерального закона, таможенный орган не позднее пяти рабочих дней со дня истечения такого срока обращает взыскание на предмет залога в порядке, установленном гражданским законодательством Российской Федерации.

Обращение взыскания на предмет залога производится на основании решения таможенного органа, составляемого в виде документа на бумажном носителе или электронного документа. Решение об обращении взыскания на предмет залога должно содержать сведения:

1) о номере и дате решения об обращении взыскания на предмет залога;

2) о таможенном органе, принявшем решение об обращении взыскания на предмет залога;

3) о плательщике и (или) лице, несущем солидарную обязанность;

4) о сумме таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, подлежащих взысканию в связи с неисполнением или ненадлежащим исполнением в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок обязанности по их уплате;

5) о сумме подлежащих взысканию пеней и (или) процентов, начисленных по день составления решения об обращении взыскания на предмет залога включительно;

6) о датах и номерах уведомлений (уточнениях к уведомлениям), которыми плательщик (лицо, несущее солидарную обязанность) был уведомлен о неисполнении или ненадлежащем исполнении в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней, - если взыскание производится после направления такого уведомления (уточнения к уведомлению);

7) о предмете залога;

8) о регистрационном номере и дате корректировки декларации на товары или расчета таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин, формы которых определяются Комиссией.

11. Форма, формат и структура решения об обращении взыскания на предмет залога устанавливаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

12. В случае поступления документов от таможенного органа государства - члена Союза в порядке, предусмотренном приложением N 1 к Кодексу Союза, таможенный орган осуществляет взыскание таможенных платежей, специальных, антидемпинговых, компенсационных пошлин в порядке и сроки, которые установлены частями 1 - 10 настоящей статьи, за счет:

1) обеспечения исполнения обязанности по уплате таможенных пошлин, налогов и (или) обеспечения исполнения обязанности по уплате специальных, антидемпинговых, компенсационных пошлин при перевозке (транспортировке) товаров в соответствии с таможенной процедурой таможенного транзита;

2) обеспечения исполнения обязанностей юридического лица, осуществляющего деятельность в сфере таможенного дела, выступавшего декларантом товаров, помещенных под таможенную процедуру таможенного транзита;

3) обеспечения исполнения обязанностей уполномоченного экономического оператора, выступавшего декларантом товаров, помещенных под таможенную процедуру таможенного транзита;

4) обеспечения исполнения обязанности по уплате таможенных пошлин, налогов в отношении транспортных средств для личного пользования, временно ввезенных на таможенную территорию Союза иностранными физическими лицами.

13. В случаях, установленных пунктом 3 статьи 55, абзацем третьим пункта 3 статьи 73 и абзацем третьим пункта 4 статьи 270 Кодекса Союза, таможенный орган направляет документы, необходимые для взыскания таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, в порядке согласно приложению N 1 к Кодексу Союза.

14. Если в соответствии с международным договором, заключенным Российской Федерацией с государством (государствами), не являющимся (являющимися) членом Союза, исполнение обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней обеспечивается гарантирующим объединением (ассоциацией), то при неисполнении или ненадлежащем исполнении обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней плательщиком в установленный международными договорами и актами в сфере таможенного регулирования и (или) законодательством Российской Федерации о таможенном регулировании срок таможенный орган направляет гарантирующему объединению (ассоциации) требование об уплате денежных средств в размере неуплаченных таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней с учетом положений такого международного договора.

15. Требование об уплате денежных средств, указанное в части 14 настоящей статьи, составляется на бумажном носителе или в виде электронного документа и должно содержать сведения:

1) о номере и дате требования об уплате денежных средств;

2) о таможенном органе, составившем требование об уплате денежных средств;

3) о плательщике;

4) о сумме денежных средств, подлежащих уплате по требованию;

5) об основаниях направления требования об уплате денежных средств;

6) о реквизитах счета Федерального казначейства в целях уплаты в безналичной форме.

16. В сумму денежных средств, подлежащих уплате по требованию об уплате денежных средств, включаются пени, начисленные по день составления такого требования включительно.

В случае невыполнения условий таможенной процедуры временного ввоза или транзита в отношении товаров, ввезенных на таможенную территорию Союза по карнетам A.T.A, в сумму денежных средств, подлежащих уплате гарантирующей ассоциацией в соответствии с Таможенной конвенцией о карнете A.T.A для временного ввоза товаров от 6 декабря 1961 года, а также Конвенцией о временном ввозе от 26 июня 1990 года, включаются пени, размер которых определен в соответствии с пунктом 6 статьи 72 настоящего Федерального закона и которые не могут превышать 10 процентов от суммы таможенных платежей, специальных, антидемпинговых, компенсационных пошлин.

Форма, формат и структура требования об уплате денежных средств, а также порядок направления такого требования в электронной форме по информационно-телекоммуникационным каналам связи, в том числе через личный кабинет, утверждаются федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору в области таможенного дела.

17. Если после обращения взыскания на обеспечение исполнения обязанности по уплате таможенных пошлин, налогов, на обеспечение обязанности по уплате специальных, антидемпинговых, компенсационных пошлин, на обеспечение исполнения обязанностей юридического лица, осуществляющего деятельность в сфере таможенного дела, и на обеспечение исполнения обязанностей уполномоченного экономического оператора без направления уведомления (уточнения к уведомлению) об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней обязанность по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней осталась неисполненной, то таможенный орган направляет плательщику (лицу, несущему солидарную обязанность) уведомление об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней и применяет меры взыскания в порядке, установленном настоящей главой.

Таможенный орган направляет уведомление об уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней не позднее десяти рабочих дней после поступления на счет в Федеральном казначействе денежных средств от гаранта, поручителя, гарантирующего объединения (ассоциации), указанного в части 15 настоящей статьи, от обращения на предмет залога и (или) после принятия решения о взыскании за счет денежного залога.

18. В случае неисполнения требований, указанных в частях 2 и 15 настоящей статьи, таможенный орган вправе обратить взыскание на авансовые платежи, находящиеся на лицевом счете плательщика, не исполнившего такие требования, в порядке, установленном статьей 80 настоящего Федерального закона.

Статья 77. Приостановление операций по счетам плательщика (лица, несущего солидарную обязанность) в банках, а также переводов его электронных денежных средств в банках

1. Приостановление операций по счетам плательщика (лица, несущего солидарную обязанность) в банках и переводов электронных денежных средств этого лица применяется для обеспечения исполнения решения о бесспорном взыскании, если иное не предусмотрено частью 2 настоящей статьи.

Приостановление операций по счетам в банке и переводов электронных денежных средств не применяется, если плательщик (лицо, несущее солидарную обязанность) является физическим лицом, кроме индивидуальных предпринимателей.

Приостановление операций по счетам плательщика (лица, несущего солидарную обязанность) в банке не распространяется на платежи, очередность исполнения которых в соответствии с гражданским законодательством Российской Федерации предшествует исполнению обязанности по уплате таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней.

2. Таможенный орган вправе принять решение о приостановлении операций по счетам плательщика в банке и переводов его электронных денежных средств в случае:

1) неисполнения плательщиком решения таможенного органа о предоставлении обеспечения исполнения обязанности по уплате таможенных платежей и специальных, антидемпинговых, компенсационных пошлин в срок, установленный частью 9 статьи 55 настоящего Федерального закона;

2) неисполнения лицом, подавшим заявление о выпуске товаров до подачи декларации на товары, в срок, установленный статьей 120 Кодекса Союза, обязанности по уплате таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин в отношении товаров, выпущенных до подачи в их отношении декларации на товары;

3) неуплаты или неполной уплаты сумм ввозных таможенных пошлин, налогов, уплачиваемых плательщиком периодически, в сроки, установленные в соответствии с пунктом 4 и подпунктами 2 и 3 пункта 7 статьи 225 Кодекса Союза;

4) если размер обеспечения исполнения обязанностей уполномоченного экономического оператора меньше сумм таможенных платежей, специальных, антидемпинговых, компенсационных пошлин и процентов, подлежащих уплате по одной или нескольким неподанным в установленный срок декларациям на товары;

5) неисполнения поручителем требования об уплате денежных средств в срок, установленный частью 4 статьи 76 настоящего Федерального закона.

3. Приостановление операций по счетам плательщика (лица, несущего солидарную обязанность) в банке по решению таможенного органа означает:

1) по счетам в рублях - прекращение банком расходных операций по этим счетам в банке в пределах суммы, указанной в решении о приостановлении операций по счетам в банке, если иное не предусмотрено абзацем третьим части 1 настоящей статьи;

2) по счетам в иностранной валюте - прекращение банком расходных операций по этим счетам в банке в пределах суммы в иностранной валюте, эквивалентной сумме в рублях, указанной в решении, по курсу Центрального банка Российской Федерации, установленному на дату начала действия приостановления операций по счетам в иностранной валюте указанного лица.

4. Приостановление переводов электронных денежных средств плательщика (лица, несущего солидарную обязанность) по решению таможенного органа означает:

1) по электронным денежным средствам в рублях - прекращение банком всех операций, влекущих уменьшение остатка электронных денежных средств в пределах суммы, указанной в решении;

2) по электронным денежным средствам в иностранной валюте - прекращение банком операций, влекущих уменьшение остатка электронных денежных средств, в пределах суммы в иностранной валюте, эквивалентной сумме в рублях, указанной в решении, по курсу Центрального банка Российской Федерации, установленному на дату начала действия приостановления перевода электронных денежных средств в иностранной валюте указанного лица.

5. Приостановление операций по счетам плательщика, лица, указанного в части 1 настоящей статьи, в банке и переводов электронных денежных средств этого лица отменяется решением таможенного органа об отмене приостановления операций по счетам плательщика (лица, несущего солидарную обязанность) в банке не позднее одного операционного дня, следующего за днем получения таможенным органом документов (их копий), подтверждающих факт уплаты или взыскания таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, процентов и пеней.

6. Решение таможенного органа о приостановлении операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств, принятое в соответствии с частью 2 настоящей статьи, отменяется решением этого таможенного органа после устранения причин для его принятия.

7. Решение о приостановлении операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств и решение об отмене приостановления операций по счетам плательщика (лица, несущего солидарную обязанность) и переводов его электронных денежных средств оформляются на бумажном носителе или в виде электронного документа.

Форма, формат и структура решения о приостановлении операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств, решения об отмене приостановления операций по счетам плательщика (лица, несущего солидарную обязанность) и переводов его электронных денежных средств устанавливаются федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела, по согласованию с Центральным банком Российской Федерации. Указанные решения направляются таможенным органом в банк в виде электронного документа в порядке, устанавливаемом Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела, либо по информационно-телекоммуникационным каналам связи в порядке, установленном федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела.

8. Таможенный орган направляет копии решений, принятых в соответствии с частями 1 и 2 настоящей статьи лицам, указанным в таких решениях, по информационно-телекоммуникационным каналам связи, в том числе с использованием личного кабинета, не позднее следующего рабочего дня после дня их принятия.

9. Банк обязан сообщить в таможенный орган об остатках денежных средств на счетах, операции по которым приостановлены, а также об остатках электронных денежных средств, перевод которых приостановлен, не позднее трех рабочих дней после дня получения решения этого таможенного органа о приостановлении операций по счетам лица, на счетах которого в банке имеются остатки денежных средств.

Формат сообщения банком сведений об остатках денежных средств на счетах плательщика (лица, несущего солидарную обязанность) в банке и об остатках электронных денежных средств утверждается Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела. Указанное сообщение направляется банком в таможенный орган в порядке, устанавливаемом Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела, либо по информационно-телекоммуникационным каналам связи в порядке, установленном федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в области таможенного дела.

10. Решение о приостановлении операций по счетам в банке плательщика (лица, несущего солидарную обязанность) и переводов его электронных денежных средств подлежит безусловному исполнению банком.

11. Приостановление операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств действует с момента получения банком решения о приостановлении таких операций, таких переводов и до дня получения банком решения об отмене приостановления операций по счетам плательщика (лица, несущего солидарную обязанность) в банке, решения таможенного органа об отмене приостановления переводов его электронных денежных средств.

12. Дата и время получения банком решения таможенного органа о приостановлении операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств, решения таможенного органа об отмене приостановления операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств, направленного на бумажном носителе, указываются в уведомлении о вручении или в расписке о получении такого решения.

Датой и временем получения банком решения таможенного органа о приостановлении операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств, решения таможенного органа об отмене приостановления операций по счетам плательщика (лица, несущего солидарную обязанность) в банке и переводов его электронных денежных средств, направленного в электронной форме, считается дата и время размещения таможенным органом электронного документа в информационной системе, посредством которой производится информационный обмен между таможенными органами и банком, в котором открыты счета плательщика (лица, несущего солидарную обязанность).

13. В случае если после принятия решения о приостановлении операций по плательщика (лица, несущего солидарную обязанность) в банке изменились наименование указанного лица и (или) реквизиты его счета в банке, операции по которому приостановлены по этому решению таможенного органа, указанное решение подлежит исполнению банком также в отношении плательщика (лица, несущего солидарную обязанность), изменившего свое наименование, и операций по счету, имеющему измененные реквизиты.

В случае если после принятия решения о приостановлении переводов электронных денежных средств плательщика (лица, несущего солидарную обязанность) в банке изменились наименование этого лица и (или) реквизиты его корпоративного электронного средства платежа, переводы электронных денежных средств с использованием которого приостановлены по этому решению таможенного органа, указанное решение подлежит исполнению банком также в отношении плательщика (лица, несущего солидарную обязанность), изменившего свое наименование, и переводов электронных денежных средств с использованием корпоративного электронного средства платежа, имеющего измененные реквизиты.

14. В случае если общая сумма денежных средств плательщика (лица, несущего солидарную обязанность), находящихся на счетах, операции по которым приостановлены на основании решения таможенного органа, превышает указанную в этом решении сумму, это лицо вправе подать в таможенный орган заявление об отмене приостановления операций по своим счетам в банке с указанием счетов, на которых имеется достаточно денежных средств для исполнения решения о взыскании таможенных и иных платежей.

Таможенный орган обязан не позднее трех рабочих дней со дня получения указанного заявления плательщика (лица, несущего солидарную обязанность) принять решение об отмене приостановления операций по счетам этого лица в части превышения суммы денежных средств, указанной в решении таможенного органа о приостановлении операций по счетам плательщика (лица, несущего солидарную обязанность) в банке.

В случае если к указанному заявлению плательщиком (лицом, несущим солидарную обязанность) не приложены документы, подтверждающие наличие денежных средств на счетах, указанных в этом заявлении, таможенный орган вправе до принятия решения об отмене приостановления операций по счетам в течение дня, следующего за днем получения такого заявления, направить в банк, в котором открыты указанные этим лицом счета, запрос об остатках денежных средств на этих счетах. Сообщение об остатках денежных средств на счетах плательщика (лица, несущего солидарную обязанность) в банке направляется банком не позднее следующего дня после дня получения запроса таможенного органа.

После получения от банка информации о наличии денежных средств на счетах плательщика (лица, несущего солидарную обязанность) в банке в размере, достаточном для исполнения решения о взыскании, таможенный орган обязан не позднее двух дней принять решение об отмене приостановления операций по счетам плательщика (лица, несущего солидарную обязанность) в части превышения суммы денежных средств, указанной в решении таможенного органа о приостановлении операций по счетам плательщика (лица, несущего солидарную обязанность) в банке.